Primo commento alla riforma dell’azione di riduzione e di restituzione da parte degli eredi legittimari e nuova spinta verso la libera di circolazione di immobili donati

L’art. 44 della legge n. 182/2025 rivoluzionerà le regole dal 18 dicembre 2025

La legge n. 182/2025, pubblicata in Gazzetta Ufficiale il 3 dicembre scorso, ha modificato radicalmente l’azione di restituzione che i legittimari possono esercitare contro i terzi acquirenti di un immobile di provenienza donativa.

Per i professionisti questo significa rivedere l’approccio a queste operazioni e c’è un aspetto che richiede una particolare attenzione: il regime transitorio per le successioni già aperte che scade il 18.06.2026.

Il problema che la riforma ha risolto

Fino ad oggi, l’acquisto di un immobile di provenienza donativa comportava un serio rischio: se l’erede legittimario scopriva che la donazione aveva leso la sua quota di riserva, poteva non solo chiedere la riduzione della donazione, ma anche ottenere la restituzione materiale del bene dal terzo che l’aveva acquistato dal donatario. Questo era possibile entro 10 anni dalla morte del donante o 20 anni dalla trascrizione della donazione.

Le conseguenze? Un mercato praticamente bloccato per questi immobili. Gli acquirenti erano diffidenti e le banche si rifiutavano quasi sistematicamente di concedere mutui ipotecari su questi beni ricevuti per donazione.

Cosa cambia dal 18 dicembre 2025

Il nuovo articolo 563 c.c.

Il cuore della riforma sta nel nuovo art. 563 c.c., che stabilisce un principio chiaro: la riduzione della donazione non pregiudica più i terzi acquirenti. Il legittimario leso conserva i suoi diritti, ma non può più pretendere la restituzione fisica dell’immobile. Deve accontentarsi di una compensazione in denaro dal donatario originario.

In pratica: da diritto reale si passa a diritto di credito. Il bene resta al terzo acquirente, il legittimario va a bussare alle casse del donatario.

Chi è protetto e chi no

Acquirenti a titolo oneroso: protezione totale. Compri pagando? L’immobile è tuo e nessuno può chiederti nulla, nemmeno una compensazione economica.

Acquirenti a titolo gratuito: se il donatario è insolvente, possono essere chiamati a compensare i legittimari, ma solo nei limiti del vantaggio che hanno ottenuto. Chi ha ricevuto gratis deve restituire (in denaro) solo se chi doveva pagare non può farlo.

L’eccezione importante: la trascrizione della domanda

Attenzione: rimane in piedi l’art. 2652, comma 1, n. 1 c.c. Se il legittimario trascrive la domanda di riduzione prima che l’acquirente trascriva il suo atto di acquisto, l’azione resta opponibile. La verifica delle visure rimane quindi essenziale, soprattutto nei prossimi sei mesi.

Il regime transitorio: 6 mesi per decidere

Questo è il punto più delicato, a nostro avviso, che richiede attenzione immediata da parte dei professionisti.

– Successioni aperte dopo il 18 dicembre 2025

Si applica subito la nuova disciplina. Il legittimario leso può chiedere solo compensazione in denaro, non la restituzione del bene.

– Successioni già aperte prima del 18 dicembre 2025

La vecchia disciplina (con possibilità di chiedere la restituzione anche ai terzi) continua ad applicarsi solo se entro 6 mesi dall’entrata in vigore (quindi entro il 18 giugno 2026) si verifica una di queste situazioni:

- La domanda di riduzione era già stata notificata e trascritta prima del 18 dicembre 2025

- La domanda di riduzione viene notificata e trascritta entro il 18 giugno 2026

- Viene notificato e trascritto un atto stragiudiziale di opposizione alla donazione (ex art. 563, comma 4, c.c. vecchio testo) entro il 18 giugno 2026, sia verso il donatario che verso i suoi aventi causa

Se nessuna di queste condizioni si realizza entro i sei mesi, la nuova disciplina si applica retroattivamente anche alle successioni già aperte. In pratica: chi non si attiva entro il 18 giugno 2026 perde la possibilità di agire contro i terzi acquirenti.

Cosa devono fare i professionisti

Avvocati – azione richiesta

Se avete clienti legittimari con successioni già aperte che potrebbero voler agire contro terzi acquirenti, è il caso di consigliarli subito. Hanno tempo fino al 18 giugno 2026 per:

- Notificare e trascrivere la domanda giudiziale di riduzione, oppure

- Notificare e trascrivere un atto stragiudiziale di opposizione alla donazione

Passato questo termine, potranno ancora fare causa, ma solo per ottenere compensazione economica dal donatario. Se vogliono preservare la possibilità di agire contro i terzi, devono muoversi ora.

Notai – verifiche rafforzate

Fino al 18 giugno 2026, nelle compravendite di immobili donati occorre fare verifiche particolarmente accurate nelle visure per identificare:

- Domande di riduzione già trascritte

- Atti di opposizione alla donazione trascritti

E’ opportuno informare le parti sul nuovo regime e spiegare che, superato il termine transitorio, gli immobili donati torneranno ad essere accettati con maggiore facilità dalle banche per la concessione di mutui ipotecarie.

Tecnici estimatori

Cambiano i parametri di valutazione per gli immobili di provenienza donativa. Il rischio praticamente scompare (salvo le trascrizioni di domande anteriori all’acquisto), quindi i coefficienti di rischio che trovavano applicazione vanno rivisti al ribasso. Dopo giugno 2026, questi immobili torneranno ad avere valori di stima potenzialmente maggiorati.

Istituti di credito

La riforma dovrebbe sbloccare la concessione di mutui ipotecari su immobili donati. Dal 18 giugno 2026, scomparso il periodo transitorio, questi immobili potranno essere accettati come garanzia con gli stessi criteri degli altri, anche per ciò che concerne la determinazione del c.d. “Property Value” sulla cui base la banca potrà determinare con maggior accuratezza il “mortgage lending value” stabilendo l’importo del mutuo erogabile in base agli immobili dati in garanzia ed oggetti di ipoteca.

In sintesi: cosa fare in presenza di immobili oggetto di donazione

- Se rappresenti legittimari con successioni aperte prima del 18 dicembre 2025: valuta entro il 18 giugno 2026 se notificare e trascrivere opposizioni o domande giudiziali

- Se stai preparando atti preparatori a compravendite di immobili donati: verifica attentamente le visure per eventuali trascrizioni di opposizioni o domande, almeno fino a giugno 2026

- Se valuti immobili donati: rivedi i coefficienti di rischio alla luce della nuova disciplina

- Se devi istruire pratiche di mutuo: preparati ad accettare immobili donati come garanzia dopo il periodo transitorio

Conclusioni: questa riforma sblocca il mercato degli immobili donati, ma il periodo transitorio richiede particolare attenzione. Chi deve tutelare legittimari ha sei mesi per agire. Chi acquista o finanzia immobili donati deve verificare con cura l’esistenza di trascrizioni fino a tutto il 18 giugno 2026.

Importanti novità nell’azione di riduzione per la lesione di legittima

Breve analisi dell’ordinanza n. 20954 del 23 Luglio 2025 della Corte di Cassazione e suoi risvolti.

Premessa

Con l’ordinanza n. 20954 del 23 luglio 2025, la Corte di Cassazione ha introdotto importanti novità riguardo all’azione di riduzione per lesione di legittima, un tema di fondamentale rilevanza nel diritto successorio italiano. Questa pronuncia, oltre a fornire significativi chiarimenti sulla disciplina applicabile, modifica le condizioni per esercitare tale azione abbattendo alcune barriere probatorie che, fino ad oggi, avevano limitato l’accesso alla giustizia dei legittimari. Per i professionisti del settore: notai, avvocati, commercialisti ed altri consulenti, l’ordinanza rappresenta indubbiamente un’opportunità per rivedere le strategia di assistenza ai propri clienti.

Contesto normativo e giurisprudenziale precedente

Tradizionalmente il sistema giuridico ha garantito ai legittimari il diritto alla propria quota di eredità, stabilendo barriere significative per proteggere la volontà del de cuius in merito alla disposizione del suo patrimonio. Tuttavia, nei casi di lesione di legittima, la giurisprudenza ha storicamente richiesto una prova rigorosa della lesione subita dai legittimari. L’articolo 556 del Codice Civile consente infatti l’azione di riduzione degli atti dispositivi che ledono la quota di legittima. In passato, le Corti hanno frequentemente rigettato le domande di riduzione da parte di legittimari incapaci di dimostrare con certezza l’entità della lesione.

Il problema si poneva in particolare nei casi in cui non vi fosse stata trasparenza nella gestione patrimoniale del defunto, rendendo difficile per gli eredi ottenere informazioni adeguate sulle disposizioni testamentarie e sulle eventuali donazioni effettuate nel passato. Questa mancanza di trasparenza ha portato molto volte ad una situazione di stallo processuale. Gli eredi, alla ricerca di una tutela effettiva dei propri diritti, spesso si trovavano impossibilitati ad avanzare le loro pretese a causa della difficoltà di quantificare con precisione il danno subito, ostacolando così la realizzazione di un giusto equilibrio tra le volontà del defunto ed i diritti dei legittimari.

Negli anni la giurisprudenza ha espresso orientamenti divergenti sull’onere probatorio:

- Cass. civ., Sez. II, sent. n. 24163/2020: richiedeva al legittimario la piena prova dell’entità della lesione;

- Cass. civ., ord. n. 22688/2022: apriva alla sufficienza di indizi e dati non esaustivi.

Con l’ordinanza 20954/2025, invece, la Corte ha chiarito che l’azione è ammissibile anche in assenza di una piena ricostruzione iniziale dell’asse, affidando al giudice il compito di completare l’istruttoria e determinare la lesione.

Le novità introdotte dall’Ordinanza n. 20954

L’ordinanza si fonda sui seguenti riferimenti normativi:

- Articoli 553 e ss. c.c. – disciplina della legittima;

- Art. 2697 c.c. – principio generale dell’onere della prova;

- Art. 24 Cost. – diritto alla tutela giurisdizionale effettiva.

e si raccorda ad altre pronunce recenti:

- Cass. civ., Sez. II, ord. n. 13452/2024: legittima l’azione surrogatoria del creditore del legittimario;

- Cass. civ., Sez. II, sent. n. 10677/2023: conferma la riducibilità delle donazioni indirette;

- Cass., Sez. Unite, ord. interlocutoria n. 23/2025: rinvio alle Sezioni Unite per stabilire la priorità tra trascrizione dell’azione e opposizione alla donazione.

Sulla scia di questi riferimenti normativi e recenti pronunce l’Ordinanza n. 20954 segna una ulteriore svolta importante in questo contesto. Essa stabilisce che:

- Presunzione di verosimiglianza: per avviare l’azione di riduzione non sarà più necessaria la prova certa dell’ammontare della lesione. Sarà sufficiente fornire una rappresentazione verosimile e plausibile della situazione patrimoniale, attraverso documentazione e dichiarazioni che dimostrino in modo sufficiente chiari indizi di un potenziale danno.

- Fase di merito: solo nella fase successiva della causa, l’erede danneggiato dovrà dimostrare in modo preciso e puntuale:

- la consistenza del patrimonio del defunto, comprendente sia i beni costituenti l’attivo ereditario che le eventuali passività (relictum);

- i valori delle donazioni fatte e delle disposizioni testamentarie che hanno inciso sulla quota di legittima;

- l’eccedenza ricevuta da altri legittimari o beneficiari, definita come la lesione alla legittima.

- Consulenze Tecniche d’Ufficio (CTU): questa fase potrà essere supportato da consulenze tecniche, che offriranno un supporto analitico per la quantificazione della riduzione e delle necessarie valutazioni patrimoniali, integrando con maggiori elementi probatori la posizione dell’erede che richiede la riduzione.

“Non si richiede una prova compiuta e definitiva della lesione già in sede di introduzione del giudizio: la sua esistenza può emergere anche attraverso un accertamento successivo, svolto nel corso del processo.”

(Cass. civ., ord. n. 20954/2025)

Queste novità si pongono in un’ottica di maggiore accessibilità alla giustizia e di tutela dei diritti di eredi legittimari che, per motivi diversi, si trovano a dover tutelare le proprie posizioni legittime da testamenti o donazioni ritenute ingiuste.

Implicazioni e riflessioni

L’innovazione introdotta dalla Cassazione risponde a un’esigenza di giustizia sostanziale, favorendo una parità di accesso per tutte le parti coinvolte. Tuttavia, merita valutare anche gli effetti pratici che tali novità possono avere sul sistema giuridico e sulle sue dinamiche.

Vantaggi

- Aumento dell’accessibilità: la rimozione della necessità di una prova immediata ed assoluta consentirà a più eredi di fare valere i propri diritti senza il timore di ulteriori complicazioni processuali legate alla difficoltà di ottenere informazioni complete sul patrimonio del defunto.

- Efficacia del procedimento: consentendo il ricorso a perizie e relative consulenze, il giudizio potrà risultare più efficiente e mirato, permettendo un’analisi giuridico-economica dettagliata del patrimonio del defunto.

Rischi

- Debolezza nell’acquisizione di prove certe: sarà importante vigilare affinché l’uso di prove verosimili non sostituisca la necessità di prove certe, evitando potenziali abusi da parte di eredi che potrebbero tentare di approfittare di interpretazioni loro favorevoli.

- Diritto alla difesa: la restante parte del patrimonio ereditario (non legittima) potrebbe venire limitata per via di ricorsi non del tutto fondati, con il rischio di una lesione di diritti per i non legittimari.

Consigli pratici

Per i consulenti che possono trovarsi ad esaminare queste casistiche risulta quanto mai opportuno prevedere e pianificare le strategie che gestiscano adeguatamente, caso per caso, sia il lato probatorio che quello relazionale.

A questo riguardo, può essere opportuno valutare di:

- informare i clienti sull’importanza di mantenere una documentazione economica chiara e dettagliata sul patrimonio, anche in fase testamentaria;

- favorire la consulenza preliminare all’azione, esaminando con attenzione le dinamiche patrimoniali e precedenti donazioni dirette ed indirette;

- considerare l’uso della mediazione per risolvere eventuali conflitti che potrebbero insorgere, cercando soluzioni collaborative piuttosto che conflittuali.

Conclusioni

L’ordinanza n. 20954 del 23 luglio 2025 della Corte di Cassazione rappresenta un punto di svolta fondamentale per la disciplina dell’azione di riduzione in caso di lesione di legittima. Essa introduce un orientamento più accessibile e giuridicamente sostenibile, ponendo al centro dell’attenzione la tutela dei diritti degli eredi e il miglioramento dell’efficacia procedurale. Per i professionisti del settore, comprendere e integrare queste novità nelle proprie consulenze sarà indubbiamente importante per fornire un servizio aggiornato e di alto valore ai propri assistiti

Fonti

- Ordinanza n. 20954 del 23 luglio 2025, Corte di Cassazione, analisi della nuova modulazione della prova per l’azione di riduzione per lesione di legittima.

- Brocardi.it, Notizie giuridiche sull’ereditarietà e analisi dell’impatto di questa sentenza sui diritti dei legittimari.

- Riviste giuridiche e articoli pubblicati sul diritto successorio, per contestualizzare le tempistiche giuridiche e gli iter legali predisposti dal Codice Civile italiano.

La ricchezza ereditata in Italia rappresenta oltre il 10% del PIL ed è in crescita.

Giuseppe Andrea Scrufari Hedges

Successioni: panoramica dei dati dal 2019 al 2022

La ricchezza ereditata sta rivestendo un ruolo sempre più determinante nelle dinamiche economiche e sociali nei principali paesi europei ed in Italia, il trend è particolarmente interessante.

Ci riferiamo, in particolare ad un recente studio pubblicato nella rivista britannica The Economist “How to get rich in 2025” (“Come diventare ricchi nel 2025”) dove si evidenzia come l’eredità stia crescendo rispetto al PIL in molti paesi. Ad esempio, in Francia è raddoppiata dagli anni ’60, in Germania è quasi triplicata dagli anni ’70, ed in Italia, ha raggiunto il 15% del PIL nel 2016 (secondo lo studio “Wealth Transfers and Net Wealth at Death: Evidence from the Italian Inheritance Tax Records 1995–2016” di Paolo Acciari e Salvatore Morelli).

Il livello raggiunto in Italia è vicino a quello della Francia ed, in realtà, è molto più alto rispetto ad altri paesi come USA, UK, Svezia, Giappone, che sono attorno al 10%.

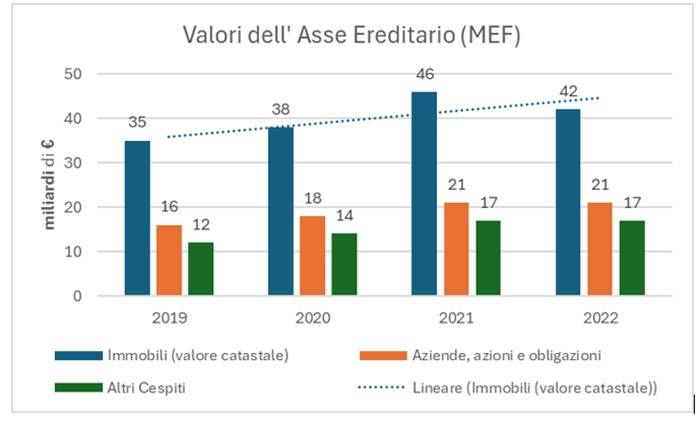

Se andiamo a vedere gli ultimi dati per ciascuna categoria di beni costituenti l’asso ereditario pubblicati dal Ministero dell’ Economie e Finanze, i dati mostrano una crescita costante tra il 2019 e il 2022, con dinamiche diverse per ciascuna categoria.

In sintesi:

- Immobili e diritti reali immobiliari: siamo passati da 35,23 miliardi di euro nel 2019 a 42,23 miliardi nel 2022 (+19,9%), con un picco di 45,67 miliardi nel 2021. La media per successione è stabile, intorno agli 85.000 euro.

- Aziende, azioni e obbligazioni: siamo passati da 16,42 miliardi a 21,46 miliardi (+30,7%), con una crescita continua e una media per successione che da 147,41 mila euro del 2019 ha raggiunto i 158.21 mila euro nel 2022

- Altri cespiti: siamo passati da 12,46 miliardi a 16,86 miliardi (+35,3%), con una media salita da 38.250 a 42.200 euro.

(Crediti: Geo Network)

La composizione dell’asse ereditario: immobili, aziende e altri cespiti

Questi numeri ufficiali, tuttavia, sottostimano il valore reale della ricchezza trasmessa, soprattutto per quanto riguarda gli immobili.

The Economist cita un 15% del PIL, mentre i nostri 80,55 miliardi del 2022, rappresentano appena il 4%. Questa discrepanza con il 15% del PIL riportato dall’ Economist si spiega con la sottovalutazione degli immobili, i cui valori, riportati in dichiarazione, sono fondati sui valori catastali riportati nei certificati catastali, anziché di mercato e con il fatto che lo studio include anche il valore delle donazioni e trasferimenti.

Nello studio il valore catastale degli immobili nel 2016 viene moltiplicato per 2.9 (fattore ottenuto dal valore medio degli immobili OMI / valore medio catastale). Il valore delle donazioni e trasferimenti nel 2016 è stato di 24 miliardi (senza aggiustamenti al valore degli immobili).

Se “correggiamo” questi dati del 2022 relativi agli immobili con un fattore di 4 (considerando che dal 2016 il valore degli immobili è cresciuto), il loro valore salirebbe a circa 168 miliardi, portando la ricchezza totale ereditata ad oltre 206 miliardi (10% del PIL).

E’ ovvio che ci sono disparità nei valori medi immobiliari riscontrabili nelle varie regioni.

In Lombardia, ad esempio, il valore medio della categoria delle “Aziende, azioni e obbligazioni” trasmesso per successione nel 2022 è di 228,22 mila euro contro 85,85 mila euro in Puglia. Ovviamente, non tutte le successioni sono interamente in attivo, e registrano in alcuni casi debiti. Nel 2020, questo si è verificato in circa 36.800 casi di successione, per un totale di 1,4 miliardi €, con una media di quasi 39.000 € per pratica.

Meritocrazia vs. ereditocrazia: il dibattito sull’eredità

L’ articolo del “The Economist” sottolinea come con questo trend si stia formando una “inheritocracy” nel Regno Unito, traducibile con “ereditocrazia”, accentuata dal calo delle imposte di successione a livello globale e delle nascite (e quindi degli eredi). Non più meritocrazia, ma un ritorno ai tempi del XVII° secolo descritti nel romanzo “Orgoglio e Pregiudizio” di Jane Austen, quando era cruciale fare un buon matrimonio per garantirsi un futuro prospero. Per l’Italia sarebbe più appropriato citare Il Gattopardo, dove il Principe di Salina permette il matrimonio tra Tancredi e Angelica, dopo aver concordato con Don Calogero, padre di lei, il trasferimento di un cospicuo patrimonio terriero.

Il ruolo della “legittima” nella distribuzione dell’eredità

Al di là dei numeri, l’Italia presenta aspetti positivi rispetto ad altri Paesi. Grazie alla derivazione dell’istituto della tutale dei legittimari dal diritto romano, le norme sulla “legittima” impongono di riservare una quota dell’eredità a determinati eredi, quali figli o coniuge e genitori (in assenza di figli). La c.d. “successione necessaria”. Questo assicura infatti una suddivisione obbligatoria del patrimonio, impedendo di destinare tutto, ad esempio, ad un solo “nipote preferito”, e distingue il sistema italiano per una distribuzione più equa rispetto ad ordinamenti più liberali, come quelli della Gran Bretagna o degli Stati Uniti dove è possibile diseredare anche tutti i componenti della famiglia a favore di terzi.

Inoltre, In Italia ci sono livelli più alti di proprietà immobiliari, con un tasso del 74,3% rispetto al 65% della Gran Bretagna (Eurostat 2023) e indici più alti di risparmio, con un tasso di risparmio delle famiglie del 9-10% contro il 6-7% britannico (Banca d’Italia e ONS 2022), riflettendo una forte predilezione italiana di “investimento nel mattone” ed una maggiore propensione al risparmio, nonostante contesti economici diversi.

La dichiarazione di successione: un processo articolato

Indubbiamente la complessità della normativa successoria rende la dichiarazione di successione – lo strumento con cui i beni vengono tassati e trasferiti ai nuovi proprietari – un processo particolarmente articolato. Esige la conoscenza di regole dettagliate, il calcolo di imposte variabili in base al grado di parentela e valore dei beni, e la gestione di adempimenti, quali la raccolta di documenti, l’invio telematico e successiva domanda di voltura catastale.

La varietà di situazioni – numero dei chiamati all’eredità, immobili, presenza o meno di un testamento, beni all’estero ecc. e la recente introduzione dell’obbligo di autoliquidazione di ogni imposta, compresa quella successoria – ed il rischio di errori, sanzionati dall’Agenzia delle Entrate, ne fanno un procedimento tecnico laborioso, che richiede molte volte l’intervento di un professionista esperto in materia. In questo contesto migliaia di professionisti e decine di CAF trovano un supporto indispensabile in DE.A.S., il software leader da 34 anni in Italia per la gestione completa delle dichiarazioni di successione e delle domande di voltura catastale. Il software permette infatti una compilazione guidata perfetta della dichiarazione e liquidazione corretta di ogni imposta, garantendo sempre massima semplicità ed efficienza anche nella trasmissione telematica dei file e successiva gestione delle ricevute.

L’Italia sta diventando un “eridotocrazia”?

Il trasferimento di ricchezza verso le generazioni più giovani rappresenta un passaggio per dare impulso all’economia. Le generazioni più giovani, infatti, sono generalmente più inclini a spendere e consumare rispetto alle generazioni precedenti, contribuendo così a stimolare la domanda aggregata e a sostenere la crescita economica attraverso l’acquisto di beni e servizi.

Inoltre, il trasferimento di aziende operative nelle mani delle nuove generazioni e la liquidità loro trasmessa possono essere destinati ad investimenti produttivi come, ad esempio, l’avvio di nuove “start up” ed altre iniziative imprenditoriali che sfruttano le nuove tecnologie ora disponibili. Non meno importante, la ricchezza ereditata può rendere possibile scelte di vita cruciali, spesso rimandate a causa di ostacoli finanziari quali, un deposito per l’acquisto della “prima casa”, o la decisione di mettere su famiglia, con effetti positivi sia sulla stabilità sociale che sulla crescita demografica.

In conclusione, non possiamo qualificare l’attuale trend di trasmissione della ricchezza come “eridotocrazia” ma i dati dal 2019 al 2022 rivelano come il fenomeno sia in aumento: oltre il 4% del PIL ufficiale e vicina al 15% se stimata in base al valore di mercato reale dei singoli cespiti. Se questo dato può essere interpretato come un segnale di concentrazione di ricchezza, dall’altro lato il patrimonio trasmesso per successione può indubbiamente innescare un circolo virtuoso dedicato ad iniziative produttive quali, immobili da valorizzare, aziende da rinnovare, risparmi da trasformare in investimenti, offrendo una spinta concreta da parte delle “nuove leve” al futuro economico del Paese.

Auguriamoci quindi nelle capacità delle nuove generazioni nel saper cogliere anche questa occasione onde stabilire un nuovo primato, questa volta di “meritocrazia”.

Pubblicato il modello telematico aggiornato della dichiarazione di successione e domanda di volture catastali.

Con provvedimento n. 47335/2025 del 13 febbraio 2025, l’Agenzia delle entrate ha pubblicato il modello aggiornato della dichiarazione di successione e domanda di volture catastali assieme alle nuove istruzioni per la compilazione e specifiche tecniche per la trasmissione telematica della dichiarazione.

Il provvedimento recita testualmente a pagina 2: “La presentazione telematica del modello di dichiarazione aggiornato è consentita a partire dal giorno successivo alla pubblicazione del presente provvedimento sul sito internet dell’Agenzia delle entrate” ossia da Venerdì 14 Febbraio c.a.

Le modifiche apportate al modello in vigore dal 2017 sono state necessarie per allineare la compilazione dello stesso alle nuove disposizioni introdotte dal D. Lgs. n. 139/2024 che ha effettuato un riordino sostanziale delle disposizioni del Testo Unico n. 346/90.

La novità più importante riguarda sicuramente l’introduzione dell’obbligo di provvedere all’autoliquidazione dell’imposta successoria, se dovuta da parte del contribuente, per tutte le successioni aperte a partire dal 01.01.2025. L’aggiunta di quest’obbligo di autoliquidazione rientra infatti nella scelta effettuata da parte dell’Erario di non avere più la funzione istituzionale di determinare in prima battuta i tributi, ma di assumere quella successiva di controllo sui calcoli e sulla determinazione dell’imposta dovuta fatta dai contribuenti stessi o da professionisti abilitati, per rilevarne eventuali anomalie o irregolarità notificandoli direttamente al contribuente.

Per quanto riguarda le successioni antecedenti al 01.01.2025, rimane comunque sempre l’ufficio territorialmente competente a provvedere alla liquidazione dell’imposta ed a notificarla ai contribuenti.

Cercheremo in questo articolo di analizzare le modifiche introdotte nel modello aggiornato per recepire le novità legislative introdotte dal D. Lgs. 139/2024 e dalla legge di bilancio 2025.

Frontespizio

All’interno della sezione Beneficiari del frontespizio è stato inserito il nuovo campo “Numero chiamati” che si aggiunge ai campi già esistenti “Numero eredi” e “Numero legatari”. Com’è noto il “chiamato all’eredità” è la persona che, in seguito all’apertura della successione, ha un’aspettativa ereditaria, o perché indicato come erede nel testamento o perché prossimo congiunto del defunto. Diventerà “erede” soltanto dopo, a seguito dell’accettazione dell’eredità (art. 474 c.c.), mentre l’acquisto del legato avviene automaticamente senza necessità di accettazione.

Quadro EF – Tassa ipotecaria

La Sezione III Tassa ipotecaria è stata ridenominata “Tassa per i servizi ipotecari e catastali”. Inoltre, mentre fino al 31 dicembre 2024, l’importo della tassa ipotecaria (ora tassa per i servizi ipotecari e catastali) era pari al prodotto di euro 90,00 per il numero delle circoscrizioni indicate, oppure – nel caso in cui sia stata espressa la volontà di non dar seguito alle volture catastali – al prodotto di euro 35,00 per il numero delle circoscrizioni, dal 1° gennaio 2025 gli importi sono aumentati rispettivamente a euro 120,00 e a euro 65,00 per ciascuna circoscrizione.

Quadro EF – Tributi speciali

All’interno della Sezione IV Tributi speciali è stato eliminato il rigo EF17 Formalità ipotecarie. Infatti dal 1° gennaio 2025 tali tributi non sono più dovuti sulla base delle tabelle allegate al D. Lgs. 18 settembre 2024 n. 139. Inoltre, l’importo dei tributi speciali dovuti per l’attestazione di avvenuta presentazione della dichiarazione è ora stabilito in euro 16,00 fissi, mentre in precedenza veniva calcolato come euro 12,40 + euro 0,62 per ciascuna pagina del modello (ad esclusione del frontespizio).

Quadro EF – Imposta di successione

Il quadro EF prevede ora la nuova Sezione V-bis Imposta di successione da compilarsi esclusivamente per le successioni apertesi dal 1° gennaio 2025.

Sono previsti due righi denominati EF18bis – imposta calcolata e EF18ter – pagamento dell’imposta.

Il rigo EF18bis è composto dai seguenti campi:

– Imposta non dovuta (1): verrà barrata nel caso in cui non sia dovuta alcuna imposta di successione (in questo caso non verranno compilati gli altri campi della sezione). Non è dovuta imposta se l’importo complessivamente calcolato (comprensivo di interessi e sanzioni amministrative) è minore o uguale a euro 10,00.

– Imposta (2) : deve essere indicato l’importo dell’imposta di successione calcolato dal contribuente.

– Imposta già versata (3): dove indicare l’imposta effettivamente già pagata nel caso di dichiarazione sostitutiva. Se l’imposta già versata risulta superiore a quella riliquidata con la dichiarazione sostitutiva, la restante parte potrà essere chiesta a rimborso.

– Credito d’imposta (4): dove indicare la parte del credito d’imposta (Legge 448/1998 art. 7, c. 2 e D.L. 73/2021 art. 64, c. 7 – Decreto Sostegni bis) da utilizzarsi in diminuzione dell’imposta di successione dovuta in autoliquidazione.

– Imposta da versare (5): verrà indicato l’importo dell’imposta di successione da versare.

Il rigo EF18ter è composto dai seguenti campi:

– Tempistica di pagamento (1): dove indicare se si intende effettuare il pagamento dell’imposta autoliquidata contestualmente alla presentazione della dichiarazione oppure in un momento successivo (e comunque entro 90 giorni dal termine di presentazione della stessa dichiarazione).

– Pagamento rateale (2): dove indicare, in caso di rateizzazione dell’imposta, il numero di rate di cui si intende fruire.

– Acconto (3): dove indicare, in caso di rateizzazione, l’importo dell’acconto dovuto (che ricordiamo non può essere inferiore al 20% dell’imposta da versare).

– Pagamento anticipato trust (4): da barrare in caso di trust testamentario con presenza di soggetti beneficiari ovvero in caso di trust con soggetti non individuati ma individuabili, qualora il trustee opti per il pagamento dell’imposta a seguito della presentazione della dichiarazione, in luogo del momento in cui vengono trasferiti i beni ai beneficiari finali.

NOTA: nel caso si scelga il pagamento contestuale e la rateizzazione, l’imposta da versare immediatamente sarà pari all’acconto indicato.

– Rateizzazione dell’imposta di successione: nel caso di rateizzazione, è comunque dovuto un acconto almeno pari al 20% dell’imposta calcolata, per cui solo la restante parte può essere rateizzata secondo le seguenti regole:

- se l’imposta da rateizzare è superiore a 20.000 euro è possibile optare per un massimo di 12 rate trimestrali di pari importo.

- se l’importo da rateizzare è superiore a 1.000 euro e fino a 20.000 euro, è possibile optare per un massimo di 8 rate trimestrali di pari importo;

(Il software DE.A.S. della Geo Network, è già stato aggiornato per permettere la compilazione perfetta e liquidazione di tutte le imposte dovute ed effettua in automatico il calcolo della rateizzazione con la stampa del relativo prospetto tramite la funzione Stampa | Stampa modello F24 (per imposta di successione) richiamabile anche dall’interno del Quadro EF.

Quadro EF – Sanzioni e interessi

La Sezione VI Sanzioni e interessi comprende il nuovo rigo EF23-bis relativo all’imposta di successione.

Quadro EH

Il quadro EH, nella Sezione II “Agevolazioni prima casa”, recepisce le disposizioni del D.L. 69/2023 e prevede le seguenti nuove opzioni alla lettera f) in caso di trasferimento all’estero del contribuente:

- dichiaro che il trasferimento è avvenuto prima dell’acquisto dell’immobile; di aver risieduto/svolto attività di lavoro in Italia per almeno 5 anni prima dell’acquisto dell’immobile e che l’unità immobiliare urbana si trova nel mio comune di nascita/nel comune in cui avevo la residenza/svolgevo la mia attività lavorativa prima del trasferimento

- dichiaro che l’unità immobiliare urbana/le unità immobiliari urbane di cui si chiede l’agevolazione, è situata/sono situate nello stesso comune in cui ha sede o esercita l’attività il soggetto alle cui dipendenze lavoro.

Quadro EI

Il Quadro EI è stato completamente modificato allo scopo di dettagliare meglio le informazioni richieste in caso di discordanza dati intestatario e/o passaggi intermedi non convalidati da atti legali per uno o più immobili presenti nella dichiarazione, ai fini della voltura catastale. Il Quadro EI è infatti una dichiarazione sostitutiva di atto notorio da utilizzare per riportare ogni utile informazione ai fini della voltura catastale degli immobili. È comunque possibile utilizzare anche il quadro EG per allegare la documentazione che possa essere di ausilio al buon esito della voltura catastale.

Passaggi senza atti legali

Il campo Passaggi senza atti legali va barrato nel caso ci siano passaggi intermedi non convalidati da atti legali. In questo caso, verrà barrata la relativa casella nel quadro EI dell’immobile in oggetto. Il dichiarante dovrà compilare la relativa dichiarazione sostitutiva di atto notorio.

È possibile allegare la necessaria documentazione utilizzando il Quadro EG (rigo EG8 – Altro). In tali casi le volture vengono eseguite con riserva e notificate ai soggetti ai quali, in catasto, i beni risultano intestati prima e dopo la registrazione della domanda di voltura.

Discordanza dati intestatario

Il campo Discordanza dati intestatario va barrato nel caso ci sia discordanza tra il soggetto che risulta intestatario dell’immobile in catasto e il defunto o se ci sono diritti o quote che non corrispondono a quelli registrati in catasto.

In questo caso, devono essere indicati i seguenti dati:

- se si tratta di atto notarile o giudiziario, gli estremi di trascrizione

- se si tratta di successione, gli estremi di registrazione

Tali elementi verranno riportati all’interno del quadro EI nella Sezione II – Cronistoria discordanza Dati intestatario dell’immobile in oggetto. È possibile allegare la necessaria documentazione utilizzando il Quadro EG (rigo EG8 -Altro).

Trust

Per quanto riguarda la disciplina del trust testamentario, sono stati individuati specificatamente tutti i casi in cui non è possibile utilizzare il modello telematico. In particolare è necessario rivolgersi all’ufficio territoriale competente (in base all’ultimo domicilio fiscale del de cuius, coincidente con la residenza anagrafica) per poter effettuare l’adempimento dichiarativo, tramite modello 4 cartaceo, in tutti quei casi in cui:

- il trustee non è una persona fisica,

- il trustee coincide con uno dei beneficiari del trust,

- il trust non ha beneficiari individuati ovvero individuabili (trust di scopo “puro”),

- oltre al trust e ai suoi beneficiari, ci siano altri soggetti indicati nel testamento quali destinatari di beni in aggiunta a quelli destinati al trust.

Imposta di successione – Quadro EF – Sezione V-bis

In caso di trust testamentario, l’imposta è dovuta al momento del trasferimento dei beni e diritti a favore dei beneficiari finali. Tuttavia il trustee potrà decidere di effettuare il versamento dell’imposta anche in anticipo rispetto al momento in cui verrano attribuiti i beni ai beneficiari finali, optando in dichiarazione per tale modalità di pagamento, indipendentemente dalla data di apertura della successione.

Si precisa comunque che:

- per i trust istituiti prima del 1° gennaio 2025 (apertura della successione antecedente a tale data), la liquidazione dell’imposta continua ad essere effettuata dall’ufficio, pertanto all’interno del quadro EF il trustee può optare esclusivamente per il pagamento anticipato dell’imposta, comunicando, così, tale intenzione all’ufficio che si occupa della relativa liquidazione;

- per i trust istituiti a partire dal 1° gennaio 2025 (apertura della successione a partire da tale data) trova applicazione la nuova disciplina in materia di autoliquidazione (da parte del contribuente) dell’imposta (anche in relazione ai termini di pagamento). Pertanto il trustee dovrà compilare il quadro EF indicando l’imposta, qualora dovuta, e le modalità di pagamento della stessa utilizzando i relativi campi.

Nel caso in cui il trustee opti per il pagamento anticipato dell’imposta di successione, per la determinazione della stessa non si deve tener conto di riduzioni o esenzioni correlate al soddisfacimento di particolari requisiti, in quanto la verifica della loro sussistenza deve essere necessariamente effettuata al momento dell’attribuzione finale dei beni al beneficiario e quindi al momento dell’acquisizione della titolarità del bene da parte dello stesso.

Occorre inoltre precisare che in caso di esercizio della suddetta opzione, la fruizione di esenzioni o agevolazioni è preclusa anche con riferimento al successivo momento del trasferimento dei beni al beneficiario.

Segnaliamo infine che il software DE.A.S. è già stato aggiornato per poter permettere la compilazione perfetta e la trasmissione telematica della dichiarazione di successione e domanda di volture catastali utilizzando il modello aggiornato pubblicato ieri, con la semplicità e la precisione ben nota ad oltre 10,000 professionisti e CAF che lo utilizzano da anni come software di riferimento.

La versione aggiornata è già disponibile sul sito Geo Network (www.geonetwork.it/deas) per l’acquisto, sia con licenza annuale (valida 365 giorni), sia con licenza perpetua, con canone di aggiornamento annuale.

Martedì 25 Febbraio p.v. dalle 14:30 – 16:30 si terrà un apposito incontro di studio (accreditato 2 CFP) per effettuare l’analisi e commento – quadro per quadro – alle modifiche introdotte con focus sulla compilazione, calcolo corretto, autoliquidazione delle imposte e trasmissione telematica della dichiarazione. E’ possibile iscriversi fin d’ora sul sito: https://wwwgeonetwork.it/formazione.

Come calcolare correttamente il valore dei beni dovuti al legittimario pretermesso a seguito del favorevole esito della sua azione di riduzione?

una recente sentenza della Corte di Cassazione – n. 31125 del 8 Novembre u.s. – ha sciolto le incertezze sulla procedura corretta da seguire per determinare il valore dei beni caduti in successione nel caso di favorevole pronuncia di accoglimento dell’azione di riduzione esperita da parte di un legittimario pretermesso.

autore: Andreana Hedges

Gli articoli 553 e seguenti del codice civile delineano le regole per l’esercizio del diritto di reintegra del legittimario pretermesso. La legittima può essere lesa, infatti, sia da donazioni in vita che da atti testamentari come nel caso esaminato dalla Corte.

La Cassazione ha sottolineato, nella vicenda giudiziaria presa in esame, che il legittimario pretermesso non è automaticamente erede all’apertura della successione testamentaria, ma lo diventa solo con l’esercizio dell’azione di riduzione. Questo principio, già presente in pronunce precedenti, indica che i legittimari pretermessi partecipano alla comunione ereditaria solo attraverso l’esercizio dell’azione di riduzione.

La sentenza evidenzia chiaramente la distinzione tra riduzione e divisione ed indica come vanno stimati il valore dei beni in entrambe le fattispecie:

- per la riduzione, si valuta l’asse ereditario al momento dell’apertura della successione,

- per la divisione, invece, si considera il valore venale al momento della divisione.

Con l’accoglimento dell’azione di riduzione da parte del legittimario pretermesso si instaura una comunione tra l’erede istituito e il legittimario, con regole ordinarie per lo scioglimento e attualizzazione del valore al momento effettivo dello scioglimento.

La Cassazione civile ha accolto questo motivo, affermando che il legittimario pretermesso diventa erede solo con l’esito positivo dell’azione di riduzione e non al momento dell’apertura della successione.

Di conseguenza, cassava le sentenze impugnate, stabilendo un principio di diritto e rinviando la causa al giudice d’appello in una composizione diversa.

La sentenza conclude affermando che l’errore della Corte di merito è stato nel non applicare le regole della divisione, presumendo erroneamente l’assenza di una comunione estesa a tutti i beni relitti.

Questo principio, secondo la Cassazione, non entra in contrasto con la distinzione tra azioni di riduzione e divisione, poiché nel caso presente, la comunione non era già nata all’apertura della successione.

Cogliamo l’occasione per informare i lettori che Mercoledì 21 Febbraio 2024, nell’ambito del corso di alta formazione Masterclass Successioni 2024 – XI° edizione – si terrà un incontro di studio approfondito su donazioni lesive dei diritti dei legittimari ed azione di riduzione. E’ possibile vedere il programma di tutto il corso sul sito: https://www.geonetwork.it/formazione/masterclass_successioni_2024/

Il coniuge separato, ha diritto di abitare la casa del ex-coniuge ai sensi dell’art.540 c.c. se costui dovesse venire a mancare?

Sembra proprio di no, o almeno questa è la posizione recentemente assunta dalla Corte di Cassazione nella recente ordinanza della sezione II, 05/06/2019, n.15277 (sentenza 15277/2019).

Com’è noto l’articolo 540 c.c. prevede il legato ex lege del diritto di abitazione nella casa coniugale a favore del coniuge superstite, anche a prescindere dalle vicende successorie; questo diritto rimane quindi in capo al coniuge superstite anche nel caso egli decidesse di rinunciare all’eredità.

La questione sollevata dalla Corte è però se il diritto collegato a una abitazione definita casa coniugale possa sussistere anche di fronte ad una coppia separata, che si avvia quindi a sciogliere il vincolo matrimoniale e che, certamente, non convive più sotto lo stesso tetto.

Ora, nel caso concreto esaminato dalla Corte di Cassazione, la moglie separata voleva agire in giudizio per lesione della legittima, così da ottenere, al posto dell’usufrutto generale che le era stato lasciato dal coniuge, una quota dell’eredità. Per agire in riduzione però avrebbe dovuto rinunciare al legato ricevuto, in quanto considerato legato in sostituzione di legittima.

Nulla di complesso se non fosse stato per il fatto che la rinuncia al legato, operata dopo aver continuato ad abitare nella casa coniugale, veniva contestata come tardiva in quanto ormai la moglie aveva goduto dei beni ricevuti in usufrutto (in particolare proprio della casa).

La moglie, per trovare una soluzione al suo problema e dimostrare di poter agire in riduzione si avvaleva quindi dell’art 540 per sostenere di aver abitato nella casa coniugale non in espressione del suo diritto di usufrutto ma del generale legato di abitazione ex lege che spetta al coniuge superstite sulla casa coniugale.

Da qui la pronuncia della cassazione che ritiene di non poter individuare una casa coniugale cui applicare l’art.540 c.c. se la coppia, al momento della morte, non era più nemmeno convivente (come è normale in fase di separazione).

Precisa infatti la Corte, riprendendo la precedente sentenza n. 13407/2014, che: In caso di separazione personale dei coniugi e di cessazione della convivenza, l’impossibilità di individuare una casa adibita a residenza familiare fa venire meno il presupposto oggettivo richiesto ai fini dell’attribuzione del diritto di abitazione (e il correlato diritto d’uso sui mobili). Se, infatti, il diritto di abitazione (e il correlato diritto d’uso sui mobili) in favore del coniuge superstite può avere ad oggetto esclusivamente l’immobile concretamente utilizzato prima della morte del de cuius come residenza familiare, è evidente che l’applicabilità della norma in esame è condizionata all’effettiva esistenza, al momento dell’apertura della successione, di una casa adibita ad abitazione familiare; evenienza che non ricorre allorché, a seguito della separazione personale, sia cessato lo stato di convivenza tra i coniugi.

Certo è che la posizione della Corte, peraltro condivisibile tenendo conto che la separazione fa cessare proprio quel rapporto che deve essere alla base di una casa coniugale, apre la strada a tutta una serie di altre valutazioni.

Ad esempio: e se il coniuge separato vivesse nella casa, magari acquistata in comproprietà, in base alla sentenza di separazione che gliela assegna come genitore presso cui sono collocati prevalentemente i figli? Allora in questo caso si applicherebbe il diritto di abitazione (espandendo così post mortem anche la decisione del giudice della separazione)? Sembra proprio di no, rendendo quindi rilevante la trascrizione o meno del diritto ottenuto in separazione, talvolta ingenuamente tralasciata.

Cassazione civile, VI sezione, 1438/2020 – accettazione tacita dell’eredità

Una recente sentenza della cassazione, la n.1438 del 2020, VI sezione, ritorna sulla questione della accettazione t aita dell’eredità facendo riferimento anche alla voltura catastale come prova di detta accettazione.

Il caso riguarda il ricorso di una banca che agisce per recuperare un debito nei confronti dell’erede del debitore. L’erede dichiara di non aver accettato l’eredità e la banca contesta l’intervenuta accettazione per fatti concludenti basata su due fatti: la presentazione della voltura catastale e l’aver continuato a vivere nella casa del de cuius anche dopo la morte avendone il possesso.

La Cassazione dapprima richiama la giurisprudenza di settore sulla voltura catastale ribadendo che “L’accettazione tacita di eredità, che si ha quando il chiamato all’eredità compie un atto che presuppone la sua volontà di accettare e che non avrebbe diritto di compiere se non nella qualità di erede, può essere desunta anche dal comportamento del chiamato, che abbia posto in essere una serie di atti incompatibili con la volontà di rinunciare o che siano concludenti e significativi della volontà di accettare; ne consegue che, mentre sono inidonei allo scopo gli atti di natura meramente fiscale, come la denuncia di successione, l’accettazione tacita può essere desunta dal compimento di atti che siano al contempo fiscali e civili, come la voltura catastale, che rileva non solo dal punto di vista tributario, ma anche da quello civile” (Cass. n. 22317/2014; n. 10796/2009; n. 5226/2002; n. 7075/1999).”

Successivamente precisa che “l’indagine relativa alla esistenza o meno di un comportamento qualificabile in termini di accettazione tacita, risolvendosi in un accertamento di fatto, va condotta dal giudice di merito caso per caso (in considerazione delle peculiarità di ogni singola fattispecie, e tenendo conto di molteplici fattori, tra cui quelli della natura e dell’importanza, oltrechè della finalità, degli atti di gestione), e non è censurabile in sede di legittimità, purchè la relativa motivazione risulti immune da vizi logici o da errori di diritto” (Cass. n. 12753/1999).

E pertanto conclude che “A un attento esame i rilievi della corte in ordine al possesso introducono una circostanza idonea a configurare l’acquisto dell’eredità da parte del B. non in dipendenza di una tacita accettazione, ma ex lege ai sensi dell’art. 485 c.c. (Cass. n. 11018/2008; n. 16507/2006; n. 4845/2003), essendo incontroverso che il possesso si è protratto per oltre tre mesi dalla morte senza che il chiamato abbia fatto l’inventario ed essendo altresì incontroverso che egli avesse consapevolezza sia della devoluzione dell’eredità, sia che il bene posseduto apparteneva all’eredità medesima (cfr. Cass. n. 2911/1998).

Invero l’art. 485 c.c. si riferisce letteralmente proprio al caso che il chiamato sia già nel possesso dei beni ereditari a qualsiasi titolo (Cass. n. 6167/2019), senza che ciò voglia dire che, a questi effetti, sia insignificante il possesso acquisito successivamente. Nel concorso delle condizioni previste dalla norma l’acquisto ex lege opererebbe ugualmente, ma il trimestre accordato per il compimento dell’inventario decorrerebbe non dalla apertura della successione, ma dal momento di inizio del possesso.

Nel caso concreto dunque più che alla sola voltura catastale la Cassazione ricollega la accettazione al possesso dei beni senza che sia intervenuto, nei tre mesi dal decesso del de cuius, alcun inventario.

Cassazione, ordinanza 2914/2020 – il legittimario completamente pretermesso non assume lo status di erede prima della azione di riduzione

La Corte di Cassazione Civile, Sez. II, Ordinanza, 7 febbraio 2020, n. 2914 ha precisato che se non c’è patrimonio residuo in quanto l’asse ereditario è stato integralmente svuotato in vita dal de cuius, il legittimario, proprio perché pretermesso non assume la qualità di erede fintanto che non eserciterà l’azione di riduzione e ne risulterà vittorioso.

Questa la massima: In caso di assenza di relictum, non è necessaria la qualifica di erede ai fini dell’esercizio dell’azione di riduzione. Invero, qualora il de cuius abbia integralmente esaurito in vita il suo patrimonio mediante atti di donazione, sacrificando totalmente un erede necessario, il legittimario che intenda conseguire la quota di eredità a lui riservata dalla legge non ha altra via che quella di agire per la riduzione delle donazioni lesive dei suoi diritti, giacché, non sorgendo alcuna comunione ereditaria se non vi sia nulla da dividere, solo dopo l’esperimento vittorioso di tale azione egli è legittimato a promuovere od a partecipare alle azioni nei confronti degli altri eredi per ottenere la porzione in natura a lui spettante dell’asse ereditario io (cfr. Cass., sent. n. 19527 del 2005). Il legittimario totalmente pretermesso, proprio perché pretermesso dalla successione, non acquista per il solo fatto dell’apertura della successione, ovvero per il solo fatto della morte del de cuius, né la qualità di erede, né la titolarità dei beni ad altri attribuiti, potendo acquistare i suoi diritti solo dopo l’esperimento delle azioni di riduzione o di annullamento del testamento, e quindi dopo il riconoscimento dei suoi diritti di legittimario (v. Cass., sent. n. 16635 del 2013).

Non è un aspetto da poco, tenendo conto che, ai sensi dell’art 564 1 comma del codice civile, “il legittimario che non ha accettato l’eredità col beneficio d’inventario non può chiedere la riduzione delle donazioni e dei legati, salvo che le donazioni e i legati siano stati fatti a persone chiamate come coeredi, ancorché abbiano rinunziato all’eredità. Questa disposizione non si applica all’erede che ha accettato col beneficio d’inventario e che ne è decaduto”

Certo non si può chiedere la accettazione beneficiata (necessaria per poter aggredire donazioni e legati fatti a favore di soggetti che non siano anche coeredi) a chi non ha potuto assumere lo status di erede non essendoci patrimonio ereditario relitto.

In tal senso si rinvia anche ad un precedente articolo del Blog, presente a questo link

Decreto Ministero della Giustizia 170/2019- iscrizione telematica nel registro generale dei testamenti

Con Decreto del 20 settembre 2019, n. 170, pubblicato in Gazzetta Ufficiale del 24 gennaio 2020 ed in vigore dall’8 febbraio 2020, il Ministero della Giustizia ha approvato il regolamento recante la disciplina delle modalità d’iscrizione in via telematica degli atti di ultima volontà nel Registro generale dei testamenti, su richiesta del notaio o del capo dell’archivio notarile.

Si da così attuazione all’art. 5-bis della Legge n. 307/1981, inserito in detta norma dall’art. 12, comma 7, della Legge 246/2005, che stabilisce la possibilità di assolvere all’obbligo di iscrizione degli atti di ultima volontà al Registro generale dei testamenti anche mediante trasmissione in via telematica.

Ai sensi dell’art.3 “ La richiesta di iscrizione in via telematica e’ trasmessa direttamente al registro generale dei testamenti dal notaio entro dieci giorni e dal capo dell’archivio notarile entro tre giorni dalla data in cui si realizzano i presupposti per la richiesta di iscrizione”.

Il Registro generale dei testamenti comunica, quindi, al richiedente, con messaggio di posta elettronica certificata, gli estremi della registrazione nonché il numero di repertorio dell’atto a cui si riferisce la richiesta ovvero eventuali motivi che rendono la medesima richiesta irricevibile.

Tutto però rimarrà sospeso fino a che il Direttore generale dell’Ufficio centrale degli archivi notarili non adotterà uno specifico provvedimento con le modalità tecniche e operative per la gestione e la trasmissione delle richieste, i requisiti e le modalità informatiche di consultazione delle informazioni nonché il termine a decorrere dal quale si potrà fare richiesta dell’iscrizione per via telematica.

Disciplina giuridica e fiscale in successione: due rette parallele

Il decesso di un soggetto per il nostro ordinamento assume da sempre una duplice rilevanza: in primis una rilevanza di natura giuridica, perché con il decesso di una persona ed il trasferimento dei beni e diritti ai suoi eredi e legatari avviene un passaggio di proprietà. Secondariamente la materia successoria assume una rilevanza importante anche dal punto di vista fiscale in quanto il nostro legislatore fiscale ha ritenuto sin da subito che il passaggio di ricchezza che transita dal de cuius ai suoi eredi chiamati, comporti un arricchimento patrimoniale a titolo gratuito a favore dell’erede o del legatario tale da meritare di essere toccato da una imposizione fiscale indiretta, che sarà poi calcolata in misura proporzionale rispetto all’arricchimento patrimoniale ricevuto.

Da questa duplice rilevanza consegue il fatto che la materia successoria si è sviluppata su due piani diversi: da un lato un piano di natura civile e dall’altro un piano di natura fiscale. Entrambi i piani, che ovviamente lavorano insieme, e camminano insieme, rimangono però come due rette parallele. E’ evidente quindi l’importanza di avere sempre a mente gli aspetti di natura giuridica, in quanto il piano fiscale si appoggia alla normativa giuridica e al Codice Civile (che poi stabilisce come viene devoluta una eredità, con l’individuazione dei chiamati all’eredità, delle quote ereditarie, delle tipologie di successione, eccetera), pur non dimenticando questa sostanziale dicotomia.

Nonostante la normativa fiscale si appoggi alla normativa giuridica – civile, infatti, essa rimane comunque autonoma e separata; ciò significa che molto spesso la stessa successione segue delle regole parzialmente diverse a seconda di se stiamo facendo delle valutazioni di natura giuridica, oppure, se stiamo facendo delle valutazioni di natura fiscale.

Esemplificando, la materia si differenzia sul piano civile e sul piano fiscale sotto vari aspetti. Innanzi tutto si differenzia dal punto di vista soggettivo poiché, mentre giuridicamente i soggetti rilevanti in successione sono l’erede ed il legatario, cioè coloro che acquisiscono quote del patrimonio ereditario (in particolare l’erede è quel soggetto che, accettando l’eredità, diventa titolare, per quota o per l’intero, dei cespiti che erano del de cuius e che transitano a lui per chiamata successoria e il legatario è colui che subentra, a titolo particolare, in uno specifico diritto o rapporto determinato, solitamente a lui attribuito per testamento); dal punto di vista fiscale, il soggetto rilevante non è solo l’erede oppure il legatario in quanto, in realtà, si anticipa la responsabilità fiscale del soggetto ricevente fino anche alla posizione del chiamato all’eredità, ovvero quel soggetto che giuridicamente non è ancora divenuto titolare dei beni ereditari perché non ha ancora accettato l’eredità ma potrebbe, manifestando la volontà di accettare, acquisirne la titolarità e, pertanto, è già responsabile dal punto di vista fiscale (tanto che l’obbligo di presentazione della dichiarazione di successione e poi l’obbligo di adempiere al pagamento delle imposte collegate spetta non solo all’erede, ma anche al chiamato all’eredità che eventualmente non abbia rinunciato all’eredità entro l’anno, uscendo definitivamente dalle linee ereditarie prima della scadenza concessa dal legislatore per il rispetto dell’adempimento fiscale).

Dal punto di vista soggettivo, quindi, qualora analizziamo una successione dal punto di vista fiscale, occorre fare riferimento a soggetti parzialmente diversi rispetto ai soggetti rilevanti nella successione ereditaria (i chiamati all’eredità) che potrebbero poi in un secondo momento rinunciare alla eredità e non diventare mai eredi.

Allo stesso modo, differenze sostanziali sul piano civile e sul piano fiscale sussistono anche per ciò che riguarda l’attivo ereditario, differenze che sono sia di natura qualitativa, sia di natura quantitativa.

Facciamo alcuni esempi partendo dalle differenze qualitative: mentre dal punto di vista giuridico fanno parte della successione tutti i beni ed i diritti che facevano capo al de cuius, comprese attività e passività, al contrario cadono nell’attivo ereditario fiscale solo quei beni che sono riconosciuti come parte dell’attivo ereditario fiscale dal nostro legislatore fiscale. A tal proposito l’esempio più comune riguarda l’autovettura del de cuius: i veicoli iscritti al PRA giuridicamente ricadono in successione e transitano agli eredi che poi diventeranno nuovi intestatari dei mezzi, mentre, fiscalmente, non fanno parte dell’attivo ereditario. Di conseguenza nell’attivo ereditario fiscale non troveremo l’autovettura che faceva capo al de cuius nonostante giuridicamente essa cada in successione come il resto del patrimonio.

Tra l’attivo giuridico e quello fiscale ci sono poi anche delle differenze quantitative in quanto non solo non tutti i cespiti ereditari cadono nella successione fiscale e quindi sono rilevanti dal punto di vista fiscale, può succedere anche che gli stessi cespiti verranno valorizzati in maniera diversa a seconda che vengano valorizzati dal punto di vista giuridico ( perché magari stiamo dando valore all’eredità per procedere alla divisione ereditaria) oppure vengano valorizzati dal punto di vista fiscale, per capire le imposte che vengono collegate a quello specifico cespite. Ad esempio prendendo in considerazione una casa di abitazione o un diritto reale immobiliare qualunque, da un punto di vista giuridico, nel caso in cui stessimo valorizzando i beni immobili del de cuius con la finalità di dividere l’eredità tra più eredi oppure di fare una stima dell’attivo ereditario per conseguenze di natura giuridica, azioni giuridiche, eccetera, valorizzeremo l’immobile del de cuius semplicemente a valore di mercato (faremo una stima di quello che è il suo effettivo valore corrente), al contrario, nel caso in cui stessimo inserendo gli stessi immobili in dichiarazione di successione per capire quale sia la base imponibile su cui si sconteranno le imposte ipotecarie e catastali, potremo certamente stimare i beni a valore corrente e infatti il testo unico 346/1990 disciplina come prima opzione la possibilità di stimare tali beni al valore di mercato, ma, secondariamente, potremo valorizzare questi beni in maniera diversa, ovvero facendo riferimento al valore catastale (opzione scelta con più favore in quanto solitamente economicamente favorevole al contribuente). Ne deriva quindi che lo stesso bene immobile magari avente prezzo di mercato X una volta inserito in successione possa presentare un valore pari ad Y, solitamente più basso, dato dal suo valore catastale.

Tutto ciò per ribadire che la prima cosa che occorre fare, ogni qual volta si affronti la materia successoria, sarà domandarci se stiamo affrontando la materia da un punto di vista giuridico al fine di stimare il patrimonio ereditario, dividere tra i coeredi, valutare il valore del patrimonio per azioni processuali ed in tali casi sarà necessario tenere conto delle disposizioni del codice civile; al contrario, in caso di raccolta di informazioni sulla nostra successione e sui cespiti ereditari per inserirli in dichiarazione di successione ed andare ad elaborare le relative imposte dovute, dovremo fare riferimento al TUS e alla normativa fiscale.

Infatti quando si affronta la materia dal punto di vista fiscale, i testi di riferimento (fermo restando che sarà sempre il codice civile a stabilire chi sono gli eredi, in quale modalità vanno ad ereditare e per quale quota) saranno i due Testi Unici che raggruppano tutti i contenuti dell’imposizione fiscale indiretta collegata alle successioni, in particolare il TU 346/1990 che coordina le imposte di successione e donazione, ed il TU 347/1990 che si occupa delle imposte catastali ed ipotecarie dovute ogni qualvolta cadano in successione dei beni immobili o dei diritti reali immobiliari.

Oltre ai due Testi Unici sarà poi rilevante la manovra finanziaria 2007, composta dal D.L 262/2006, la legge di conversione 286/2006 e la legge Finanziaria 296/2006, che hanno reintrodotto, con decorrenza 3 ottobre 2006, l’imposta di successione dopo un periodo di circa 5 anni in cui l’imposta di successione era stata abrogata.