Come calcolare correttamente il valore dei beni dovuti al legittimario pretermesso a seguito del favorevole esito della sua azione di riduzione?

una recente sentenza della Corte di Cassazione – n. 31125 del 8 Novembre u.s. – ha sciolto le incertezze sulla procedura corretta da seguire per determinare il valore dei beni caduti in successione nel caso di favorevole pronuncia di accoglimento dell’azione di riduzione esperita da parte di un legittimario pretermesso.

autore: Andreana Hedges

Gli articoli 553 e seguenti del codice civile delineano le regole per l’esercizio del diritto di reintegra del legittimario pretermesso. La legittima può essere lesa, infatti, sia da donazioni in vita che da atti testamentari come nel caso esaminato dalla Corte.

La Cassazione ha sottolineato, nella vicenda giudiziaria presa in esame, che il legittimario pretermesso non è automaticamente erede all’apertura della successione testamentaria, ma lo diventa solo con l’esercizio dell’azione di riduzione. Questo principio, già presente in pronunce precedenti, indica che i legittimari pretermessi partecipano alla comunione ereditaria solo attraverso l’esercizio dell’azione di riduzione.

La sentenza evidenzia chiaramente la distinzione tra riduzione e divisione ed indica come vanno stimati il valore dei beni in entrambe le fattispecie:

- per la riduzione, si valuta l’asse ereditario al momento dell’apertura della successione,

- per la divisione, invece, si considera il valore venale al momento della divisione.

Con l’accoglimento dell’azione di riduzione da parte del legittimario pretermesso si instaura una comunione tra l’erede istituito e il legittimario, con regole ordinarie per lo scioglimento e attualizzazione del valore al momento effettivo dello scioglimento.

La Cassazione civile ha accolto questo motivo, affermando che il legittimario pretermesso diventa erede solo con l’esito positivo dell’azione di riduzione e non al momento dell’apertura della successione.

Di conseguenza, cassava le sentenze impugnate, stabilendo un principio di diritto e rinviando la causa al giudice d’appello in una composizione diversa.

La sentenza conclude affermando che l’errore della Corte di merito è stato nel non applicare le regole della divisione, presumendo erroneamente l’assenza di una comunione estesa a tutti i beni relitti.

Questo principio, secondo la Cassazione, non entra in contrasto con la distinzione tra azioni di riduzione e divisione, poiché nel caso presente, la comunione non era già nata all’apertura della successione.

Cogliamo l’occasione per informare i lettori che Mercoledì 21 Febbraio 2024, nell’ambito del corso di alta formazione Masterclass Successioni 2024 – XI° edizione – si terrà un incontro di studio approfondito su donazioni lesive dei diritti dei legittimari ed azione di riduzione. E’ possibile vedere il programma di tutto il corso sul sito: https://www.geonetwork.it/formazione/masterclass_successioni_2024/

Il coacervo nelle successioni: l’Agenzia delle Entrate ne riconosce l’abrogazione ed elimina il quadro ES nel modello di dichiarazione di successione

finalmente l’Agenzia delle entrate si è allineata alla più recente giurisprudenza consolidata in materia riconoscendo l’abrogazione implicita dell’obbligo di indicare le donazioni effettuate in vita dal de cuius ad eredi e legatari nella dichiarazione di successione.

Dott.ssa Barbara Bosso de Cardona – abilitata alla professione di Notaio

Con il termine coacervo successorio si intende l’operazione con la quale al valore dell’asse ereditario lasciato dal de cuius al momento dell’apertura della successione (denominato relictum) viene aggiunto fittiziamente il valore del donatum, ossia delle donazioni effettuate in vita dal defunto.

Tale operazione di calcolo è formalmente prevista dall’art. 8, comma 4 del TUS (D.lgs 346/1990), il quale, però, nonostante la riforma che ha ristrutturato l’impianto dell’imposta di successione e donazione, non è stato mai formalmente abrogato.

Ciò ha dato luogo a dei contrasti tra la giurisprudenza, da un lato, e la prassi applicativa degli Uffici dell’Amministrazione Finanziaria, dall’altro, sulla vigenza o meno dell’operatività del coacervo anche dopo la riforma del 2006.

Secondo la precedente normativa, l’imposta di successione e donazione era calcolata secondo un sistema di aliquote progressive per scaglioni per cui, al fine di determinare correttamente l’aliquota applicabile, bisognava considerare anche il valore del donatum, ai sensi dell’art. 8 del TUS.

Il decreto legge 262/2006 ha ripristinato l’imposta di successione e donazione (che era stata soppressa nel 2001) per cui dal 29 novembre 2006 è “ritornata in vita” l’imposta di successione e donazione, nel nuovo impianto impositivo stabilito dalla legge 342/2000 che ha sostituito all’aliquota progressiva per scaglioni il nuovo sistema con aliquote determinate sulla base dei rapporti di parentela e delle franchigie previste dalla legge.

Nonostante la nuova struttura, l’art. 8 del TUS non è stato abrogato e ciò ha dato luogo ai predetti contrasti interpretativi.

Secondo l’orientamento espresso più volte anche dalla Corte di Cassazione, con la riforma dell’imposta di successione e donazione ed il conseguente superamento del sistema di tassazione con aliquote progressive per scaglioni è venuto meno anche l’istituto del coacervo, anche se formalmente il legislatore ha “dimenticato” di abrogare l’art. 8 del TUS che lo prevedeva.

Secondo, invece, l’Agenzia delle Entrate, l’istituto del coacervo è rimasto in vita anche con il nuovo sistema impositivo, in quanto la riunione fittizia è comunque diretta a stabilire l’eventuale superamento delle franchigie previste dalla nuova normativa, per cui l’Ufficio ha sempre continuato a richiedere ed applicare ai fini successori il valore delle donazioni effettuate in vita dal de cuius.

Solo con la recente Circolare n. 29/E del 19 ottobre 2023 l’Agenzia delle Entrate ha recepito l’ormai consolidato orientamento giurisprudenziale ed ha affermato che:

“Ai soli fini dell’imposta di successione, l’istituto del coacervo “successorio” deve ritenersi non più attuale, con la conseguenza che lo stesso non può essere applicato né per determinare le aliquote, né ai fini del calcolo delle franchigie. Inoltre, con riferimento al coacervo “donativo”, devono intendersi superati i chiarimenti resi, al riguardo, dalla citata circolare n. 3/E del 2008, paragrafo 4.2, nella parte in cui prevede che, ai fini della determinazione della franchigia, rilevano anche le donazioni effettuate nel periodo «compreso tra il 25 ottobre 2001 (…) e il 29 novembre 2006 (data di entrata in vigore del regime attuale) (…)» . Ne deriva che, ai soli fini dell’imposta di donazione, l’istituto del coacervo “donativo” continua a trovare applicazione, ma dallo stesso vanno escluse le donazioni poste in essere tra il 25 ottobre 2001 e il 28 novembre 2006, periodo in cui la disciplina relativa all’imposta sulle successioni e donazioni risultava abrogata.”

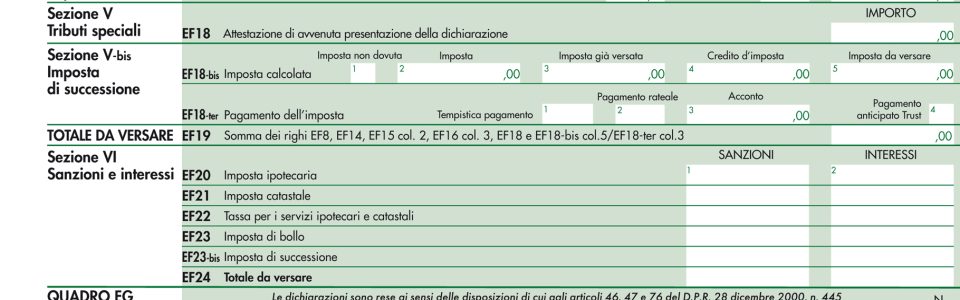

Conseguentemente, in data 8 Novembre 2023 è stato aggiornato il modello della dichiarazione di successione al nuovo orientamento con la pubblicazione da parte dell’Agenzia di un nuovo modello di dichiarazione di successione e domanda di voltura catastale.

In data 9 Novembre 2023, con la tempestività di cui è ben nota, il software DE.A.S. della Geo Network è stato aggiornato al nuovo Modello e le specifiche tecniche di competenza per permettere ad ogni utente di utilizzare immediatamente il nuovo modello per la compilazione e trasmissione delle pratiche.

L’esecutore testamentario e la vendita degli immobili: come si presenta la dichiarazione e chi paga le imposte?

Da sempre le posizioni di esecutore testamentario o curatore dell’eredità giacente sono controverse dal punto di vista delle modalità con cui sono tenuti a presentare la dichiarazione e pagare le relative imposte.

Più semplice era la situazione quando, con il modello cartaceo, si potevano ad esempio mettere già gli eredi calcolando correttamente le imposte, cosa che, in caso di curatore dell’eredità giacente, ma anche in caso di esecutore testamentario, con il nuovo modello non si può fare.

Tra le questioni più gettonate è la corretta soluzione fiscale del caso in cui venga nominato un esecutore testamentario con l’obbligo a suo carico di vendere gli immobili oggetto di successione e trasferire il ricavato ad alcuni eredi/legatari nominati.

In questo caso come presenta la successione l’esecutore? Inserisce gli immobili e vi paga le relative imposte o applica l’art.44 comma 3 del TUS, essendo la somma da tassare ancora non individuata in quanto il legato di credito finale è al momento sospeso in attesa della vendita, e quindi non inserisce nulla in successione?

La soluzione, fornita dall’Agenzia nella risposta ad interpello n. 471/2019 è, purtroppo, nel senso di sottoporre comunque a tassazione gli immobili. Se infatti è vero che la trascrizione della successione deve avvenire nei confronti dell’esecutore testamentario, quale possessore degli immobili in questione e che egli è annoverato tra coloro che sono tenuti a presentare la dichiarazione di successione, allora egli dovrà inserire gli immobili in successione, pagare le ipocatastali dovute ed, eventualmente, anche l’imposta di successione che verrà liquidata dall’ufficio.

Una volta effettuata la vendita l’esecutore testamentario (ammesso che ciò sia tecnicamente possibile come vedremo tra poco) o i legatari dovranno presentare una dichiarazione integrativa, indicando il ricavato della cessione e la relativa imposta di successione riliquidata, eventualmente procedendo al conguaglio. Non saranno invece ripetibili l’imposta ipotecaria e catastale.

Tutto chiaro, anche se piuttosto oneroso, direi.

Il problema è che il software di controllo dell’Agenzia delle Entrate, necessario step per validare il file che potrà poi essere autenticato e inviato all’Agenzia, non permette che l’esecutore testamentario sia anche erede o comunque imputi a se stesso i beni su cui poi liquidare le imposte (come invece richiesto sia ai sensi della normativa civilistica che gli imputa il possesso dei beni in attesa della vendita; sia ai sensi della normativa fiscale come si è visto nell’Interpello).

Le specifiche del software porevedono infatti che: Se codice carica del frontespizio = 5 (curatore dell’eredità giacente) o 6 (amministratore dell’eredità) o 7 (esecutore testamentario), il dichiarante non deve essere presente nel quadro EA

E allora come fare? L’unica soluzione che viene alla mente è indicare (in questo caso in cui i beni sono a lui attribuiti in attesa della vendita) l’esecutore testamentario come erede dichiarante e devolvere a lui i beni che saranno oggetto di vendita.

Dal punto di vista del calcolo delle imposte è una ricostruzione corretta ed è un sistema per superare l’empasse che non viene preventivamente bloccato in fase di controllo (il software dell’Agenzia non rileva infatti la presenza dell’esecutore); resta chiaro che è una soluzione imperfetta e che qualche Agenzia potrebbe contestarla. Certo, in tal caso, dovrebbe però anche fornire una soluzione alternativa.

Interpello 241/19 garage di proprietà e agevolazione prima casa: è possibile?

Con risposta ad interpello n. 241 del 15 luglio 2019, la Agenzia delle Entrate risponde, in merito alla Agevolazione ‘prima casa’, ad un importante quesito: se si vende solo la casa acquistata con le agevolazioni e si mantiene il garage si possono chiedere nuovamente le agevolazioni?

Il dubbio nasce dal fatto che i richiedenti, dopo aver acquistato una casa e un garage con le agevolazioni, hanno venduto solo la casa mantenendo la proprietà del garage. Detto possesso quindi può inibire il loro diritto ad applicare di nuovo la agevolazione perché contrario ai criteri per la concessione di essa?

La risposta della Agenzia è no.

Nella autocertificazione da rendere infatti il contribuente dichiara di non essere titolare esclusivo o in comunione con il coniuge dei diritti di proprietà, usufrutto, uso e abitazione di altra casa di abitazione nel territorio del comune in cui è situato l’immobile da acquistare e di non essere titolare, neppure per quote, anche in regime di comunione legale su tutto il territorio nazionale dei diritti di proprietà, usufrutto, uso, abitazione e nuda proprietà su altra casa di abitazione acquistata dallo stesso soggetto o dal coniuge con le agevolazioni di cui al presente articolo …”.

Nessun riferimento quindi alla proprietà di pertinenze o,comune di altri immobili accatastati in categorie diverse dalla categoria A e F3, le uniche legate all’uso abitativo.

Ciò significa che chi si trova in questa situazione può chiedere nuovamente l’agevolazione prima casa, a patto che naturalmente,acquisti entro un anno dalla alienazione del precedente immobile. Se sarà così avrà anche il credito d’imposta da poter utilizzare in correlazione al nuovo acquisto; se invece farà scadere l’anno senza procedere al nuovo acquisto agevolato verrà chiamato a scontare l’imposta proporzionale sul primo acquisto oltre a interessi e sanzioni.

E se, nonostante l’intenzione di riacquistare entro l’anno al momento della vendita del primo immobile, si accorgesse, ancora nei termini, di non poter procedere al riacquisto infra-annuale?

Per fortuna l’Agenzia, con Risoluzione 112/2012 ha chiarito che, qualora si autodenunci dichiarando di non poter rispettare il termine per il riacquisto, potrà pagare la sola imposta proporzionale e gli interessi maturati ma non anche la sanzione del 30%; sanzione che invece sarà dovuta se farà scadere il termine rendendo così la propria dichiarazione mendace e subirà l’accertamento dell’Agenzia.

Circolare AE 8E – conferma sospensione termini dichiarazione di successione per coronavirus

Dal condizionale delle Faq del Ministero dell’Economia e delle Finanze da cui si evinceva che probabilmente i termini di presentazione delle dichiarazioni di successione e i relativi pagamenti erano sospesi a causa della emergenza Coronavirus, arriva invece la certezza della Circolare della Agenzia delle Entrate 8/E del 3 aprile 2020.

Eccone il contenuto per la parte che riguarda le dichiarazioni di successione

1.16 Termini presentazione dichiarazione di successione

QUESITO: Il Decreto sospende anche i termini di legge previsti per la presentazione delle dichiarazioni di successione (un anno dalla morte)?

RISPOSTA: La presentazione della dichiarazione di successione costituisce un adempimento cui si applica la sospensione di cui all’articolo 62, comma 1, del Decreto. Di conseguenza, qualora il termine di presentazione della dichiarazione di successione scada nel periodo compreso tra l’8 marzo 2020 e il 31 maggio 2020, lo stesso rimane sospeso e tale adempimento dovrà essere effettuato entro il 30 giugno 2020. Al riguardo si precisa che il contribuente, se si avvale della sospensione, non sia tenuto al versamento delle imposte ipotecarie, catastali e degli altri tributi indiretti. Coerentemente, se il contribuente, nonostante il beneficio della sospensione, intende presentare la dichiarazione di successione è anche tenuto al versamento delle imposte e tributi indiretti.

Circolare Ad E 8/E del 3 aprile 2020 circolare 8E

Decreto Coronavirus – sospensione termini di presentazione dichiarazione di successione

È notizia di questi giorni che, tra le sospensioni degli adempimenti tributari dovute all’emergenza Coronavirus, vi è quella che riguarda il termine annuale per la presentazione della dichiarazione di successione da parte d chiamati all’eredità, eredi e legatari.

Ne da conferma, nelle sue FAQ, il Ministero dell’Economia e delle Finanze che, alla domanda:

Il Decreto Cura Italia sospende anche i termini di legge previsti per la presentazione delle dichiarazioni di successione (un anno dalla morte)?

risponde: la proroga di questo termine non è espressamente menzionata. Tuttavia essa potrebbe rientrare nella sospensione degli adempimenti tributari in senso lato, tenuto conto che la dichiarazione è presentata all’Agenzia delle Entrate e che essa è in funzione del pagamento dei tributi. Qualora il termine di presentazione della dichiarazione di successione scada nel periodo di sospensione compreso tra l’8 marzo 2020 e il 31 maggio 2020 si applica la sospensione prevista dall’articolo 62 del Decreto Cura Italia e tale adempimento dovrà essere effettuato entro il 30 giugno 2020.

Ulteriori domande a cui risponde il MEF riguardano i termini per il beneficio prima casa e per la redazione dell’inventario; ecco le risposte.

Il Decreto Cura Italia sospende i termini di legge previsti per le eventuali decadenze (ad esempio perdita dei benefici prima casa in caso di mancato riacquisto entro un anno o mancata alienazione entro un anno)?

Questi termini non sono sospesi perché la perdita delle agevolazioni fiscali collegate all’acquisto della prima casa si associa al compimento di atti o vicende di tipo non strettamente tributario (cessione della prima casa prima dello spirare dei 5 anni e riacquisto di altro immobile entro un anno; spostamento della residenza entro 18 mesi dall’acquisto). È allo studio un intervento legislativo per il prossimo decreto legge, finalizzato a derogare ai termini di decadenza in questione.

Il Decreto Cura Italia sospende i termini di legge previsti per la redazione degli inventari (tre mesi dall’accettazione con beneficio di inventario, ad esempio)?

No, ma il Codice Civile prevede espressamente la possibilità di chiedere la proroga di tale termine.

Su quest’ultima risposta è bene peraltro precisare che attualmente i tribunali sono pressoché chiusi, salvo alcune questioni urgenti.

Cassazione civile, VI sezione, 1438/2020 – accettazione tacita dell’eredità

Una recente sentenza della cassazione, la n.1438 del 2020, VI sezione, ritorna sulla questione della accettazione t aita dell’eredità facendo riferimento anche alla voltura catastale come prova di detta accettazione.

Il caso riguarda il ricorso di una banca che agisce per recuperare un debito nei confronti dell’erede del debitore. L’erede dichiara di non aver accettato l’eredità e la banca contesta l’intervenuta accettazione per fatti concludenti basata su due fatti: la presentazione della voltura catastale e l’aver continuato a vivere nella casa del de cuius anche dopo la morte avendone il possesso.

La Cassazione dapprima richiama la giurisprudenza di settore sulla voltura catastale ribadendo che “L’accettazione tacita di eredità, che si ha quando il chiamato all’eredità compie un atto che presuppone la sua volontà di accettare e che non avrebbe diritto di compiere se non nella qualità di erede, può essere desunta anche dal comportamento del chiamato, che abbia posto in essere una serie di atti incompatibili con la volontà di rinunciare o che siano concludenti e significativi della volontà di accettare; ne consegue che, mentre sono inidonei allo scopo gli atti di natura meramente fiscale, come la denuncia di successione, l’accettazione tacita può essere desunta dal compimento di atti che siano al contempo fiscali e civili, come la voltura catastale, che rileva non solo dal punto di vista tributario, ma anche da quello civile” (Cass. n. 22317/2014; n. 10796/2009; n. 5226/2002; n. 7075/1999).”

Successivamente precisa che “l’indagine relativa alla esistenza o meno di un comportamento qualificabile in termini di accettazione tacita, risolvendosi in un accertamento di fatto, va condotta dal giudice di merito caso per caso (in considerazione delle peculiarità di ogni singola fattispecie, e tenendo conto di molteplici fattori, tra cui quelli della natura e dell’importanza, oltrechè della finalità, degli atti di gestione), e non è censurabile in sede di legittimità, purchè la relativa motivazione risulti immune da vizi logici o da errori di diritto” (Cass. n. 12753/1999).

E pertanto conclude che “A un attento esame i rilievi della corte in ordine al possesso introducono una circostanza idonea a configurare l’acquisto dell’eredità da parte del B. non in dipendenza di una tacita accettazione, ma ex lege ai sensi dell’art. 485 c.c. (Cass. n. 11018/2008; n. 16507/2006; n. 4845/2003), essendo incontroverso che il possesso si è protratto per oltre tre mesi dalla morte senza che il chiamato abbia fatto l’inventario ed essendo altresì incontroverso che egli avesse consapevolezza sia della devoluzione dell’eredità, sia che il bene posseduto apparteneva all’eredità medesima (cfr. Cass. n. 2911/1998).

Invero l’art. 485 c.c. si riferisce letteralmente proprio al caso che il chiamato sia già nel possesso dei beni ereditari a qualsiasi titolo (Cass. n. 6167/2019), senza che ciò voglia dire che, a questi effetti, sia insignificante il possesso acquisito successivamente. Nel concorso delle condizioni previste dalla norma l’acquisto ex lege opererebbe ugualmente, ma il trimestre accordato per il compimento dell’inventario decorrerebbe non dalla apertura della successione, ma dal momento di inizio del possesso.

Nel caso concreto dunque più che alla sola voltura catastale la Cassazione ricollega la accettazione al possesso dei beni senza che sia intervenuto, nei tre mesi dal decesso del de cuius, alcun inventario.

Con risposta a interpello 80/2020 avente ad oggetto “Decadenza agevolazione “cd prima casa” nel caso in cui i coniugi si separino consensualmente davanti all’ufficiale di stato civile e successivamente cedano a terzi l’immobile per cui hanno fruito delle suddette agevolazioni.” l’Agenzia delle Entrate chiarisce la decadenza dal beneficio in caso di cessione a terzi di un immobile, a seguito di separazione consensuale tra i coniugi davanti all’ufficiale di stato civile.

La questione prende spunto dalla vicenda di una coppia che, separatasi davanti all’Ufficiale di Stato Civile, successivamente cede a terzi l’immobile acquistato come prima casa senza acquistarne uno nuovo.

L’Agenzia delle entrate, facendo propri i chiarimenti forniti dalla Suprema Corte con la citata sentenza n. 7966 del 2019, ha escluso la decadenza dalle agevolazioni ‘prima casa’ nell’ ipotesi di cessione a terzi dell’immobile agevolato, ” ma per la sola casistica di patti di divisione dei beni, con trasferimento a terzi, siglati alla presenza di un giudice “.

Vi è di più. Continua l’Agenzia: “Con la recente risoluzione n. 80 del 9 settembre 2019, l’Agenzia delle entrate, aderendo alla tesi espressa dalla Corte di Cassazione nella sentenza del 21 marzo 2019, n. 7966, ha ritenuto che in linea con la ratio dell’art. 19 sopra citato la cessione a terzi di un immobile oggetto di agevolazione ‘ prima casa ‘ in virtù di clausole contenute in un accordo di separazione omologato dal giudice, finalizzato alla risoluzione della crisi coniugale, non comporta la decadenza dal relativo beneficio”

Vi è dunque una estensione anche ai provvedimenti assunti tramite negoziazione assistita.

Nel caso concreto invece la coppia si è separata davanti all’Ufficiale di Stato Civile e, come sottolinea la Agenzia, la separazione consensuale di cui all’articolo 12 del d. l. n. 132 del 2014, ” non può contenere patti di trasferimento patrimoniale “.

Conclude dunque l’Agenzia: Ne consegue che eventuali pattuizioni aventi ad oggetto trasferimenti patrimoniali non possono essere considerarti parte integrante della descritta procedura di separazione consensuale. In tal senso, quindi, non può trovare applicazione la disposizione agevolativa di cui all’art. 19, la cui ratio , si ribadisce, è quella di favorire gli atti e le convenzioni ” che i coniugi, nel momento della crisi matrimoniale, pongono in essere nell’intento di regolare sotto il controllo del giudice i loro rapporti patrimoniali conseguenti alla separazione o divorzio “. Per completezza si rappresenta nel caso in esame non può richiamarsi la risoluzione n. 80 del 2019 dal momento che la stessa si riferisce alla diversa ipotesi in cui la separazione si realizza nell’ambito dell’istituto della negoziazione assistita di cui all’art. 6 del citato decreto legge.

Corte di Cassazione 31806/2019 – chiarimenti sulla presunzione del 10%

La Corte di Cassazione, Sez. V, con la sentenza n. 31806 del 5 dicembre 2019 interviene sulla questione della quantificazione della presunzione del 10 % prevista dall’art.9 del TU.

La questione vuole chiarire se, in caso in una successione vengano indicati denaro, gioielli e mobilia senza avvalersi di un inventario, tale valore vada a far parte della base imponibile netta su cui andar a calcolare la presunzione.

La Cassazione chiarisce che anche in caso di beni mobili dichiarati per un valore inferiore alla presunzione, essi non andranno a fare da base imponibile per il calcolo della presunzione in quanto questo ingenererebbe un ingiustificato aumento dell’imposizione fiscale e l’imposta di successione dovrà essere calcolata sul valore dell’attivo ereditario, aumentato del 10% senza contare detti beni.

Questa la massima “Premesso che l’attivo ereditario è costituito da tutti i beni ed i diritti che formano oggetto dell successione, esclusi quelli specificamente esentati dall’imposta, la norma di cui all’art. 9 D.lgs. 31 ottobre 1990, n. 346 stabilisce che denaro, gioielli e mobilia si presumono compresi nell’attivo “per un importo pari al dieci per cento del valore globale netto imponibile dell’asse ereditario anche se non dichiarati o dichiarati per un importo minore”. Tale norma deve essere interpretata nel senso che il valore presunto comprende anche quanto eventualmente dichiarato dal contribuente, con la conseguenza che è illegittima la pretesa del fisco di calcolare la percentuale presuntiva del 10% sull’attivo ereditario, dopo aver aggiunto il valore dichiarato dall’erede per denaro, gioielli e mobilia; in presenza pertanto di un valore dichiarato inferiore a quello presunto, l’imposta principale di successione deve essere sempre calcolata, per quanto riguarda i beni mobili, sul valore presunto, mentre l’imposta complementare deve essere liquidata sulla differenza fra il valore presunto e quello dichiarato (Cass. 25.2.2008 nr 4751). Si deve dunque ritenere illegittima la pretesa del fisco di calcolare la percentuale presuntiva del dieci per cento sull’attivo ereditario alla luce di importi dichiarati superiori alla suddetta percentuale.”

Si precisa altresì che anche nel nuovo modello telematico i beni inseriti con il codice DN (denaro gioielli e mobilia) vengono conteggiati scorporati dal 10% e quindi se l’importo è inferiore al 10% l’imposta si calcolerà su una base imponibile maggiorata del 10% (calcolato aggiungendo la parte mancante rispetto ai beni dichiarati), se superiore, la maggiorazione sarà sempre del 10%, salvo inventario analitico.

Questo il passaggio delle Istruzioni Ministeriali:

Denaro, mobilia e gioielli si presumono compresi nell’attivo ereditario per un importo pari al dieci per cento del valore globale netto imponibile dell’asse ereditario anche se non dichiarati o dichiarati in misura inferiore, salvo che da un inventario analitico (redatto a norma degli artt. 769 e seguenti del c.p.c.) risulti un importo diverso, in questo caso utilizzare il cod. BI e non DN.

Pertanto:

a) Se nella dichiarazione di successione non è indicato alcun importo per denaro, mobilia o gioielli, l’ufficio applicherà la presunzione nella misura del dieci per cento del valore netto imponibile della singola quota ereditaria;

b) Se nella dichiarazione di successione è indicato un importo inferiore al dieci per cento del valore netto dell’asse ereditario, l’ufficio applicherà la presunzione in misura pari alla differenza dell’importo necessario al raggiungimento dell’ammontare previsto dalla presunzione.

c) Se nella dichiarazione di successione sono indicati denaro, mobilia e gioielli per un ammontare superiore al dieci per cento, l’ufficio non applicherà nessuna maggiorazione.

Nel caso in cui venga presentato un inventario analitico (da allegare nel quadro EG), contenente l’esatta descrizione di tutti i beni mobili di appartenenza del defunto e la loro stima, verrà considerato il valore indicato nell’inventario, anche se minore alla presunzione del 10%.

L’inventario deve essere redatto a norma degli art. 769 e seguenti del Codice di procedura civile e successive modifiche.

questo il link alla sentenza integrale sul Sito della Cassazione

Istanza di interpello 66/2020 – no agevolazione prima casa su due C6, nemmeno contigui

Con risposta ad interpello n.66/2020 l’Agenzia delle Entrate interviene su una questione relativa alla prima casa ed in particolare sulla possibilità di agevolare, in analogia con l’abitativo, un immobile strumentale C6 contiguo ad un altro immobile C6.

L’Agenzia, non condividendo la soluzione prospettata dall’istante che prevedeva la possibilità di far rientrare nella agevolazione anche un secondo C6 se contiguo e con l’impegno di unirlo al primo, ha stabilito che detta previsione possa valere solo per l’abitativo e che espressamente la normativa parli di un solo C2, C6, C7, non essendo quindi estensibile a due pertinenze della stessa categoria.

Qui il link all’interpello.