Home » Posts tagged 'articoli'

Tag Archives: articoli

Approfondimenti sui nuovi codici tributo per il versamento delle imposte di successione e compilazione Modello F24

di Pierpaolo Molinengo

A seguito dell’entrata in vigore del Dlgs n. 139/2024, attraverso il quale sono state introdotte alcune nuove disposizioni relative ai pagamenti delle imposte di successione, l’Agenzia delle Entrate ha istituito degli appositi codici tributo e ha provveduto a rinominarne degli altri. Le modifiche sono state adottate attraverso la risoluzione n. 2/25 e si inseriscono sulle nuove novità introdotte dal 1° gennaio 2025 relative alle dichiarazioni di successione.

Ma entriamo un po’ nel dettaglio e cerchiamo di capire quale impatto ha, ai fini pratici, la novità introdotta dall’AdE.

Imposte di successione, al via l’autoliquidazione

Nodo focale della nuova disciplina relativa alle imposte di successione è l’autoliquidazione degli importi da versare da parte dei contribuenti, che devono passare alla cassa entro novanta giorni dal termine di presentazione della dichiarazione. Nel caso in cui dovesse essere necessario versare un’imposta maggiore, gli uffici preposti provvedono ad emettere un avviso di liquidazione entro due anni dalla data di presentazione della dichiarazione di successione, invitando il diretto interessato a saldare quanto dovuto nell’arco di una sessantina di giorni.

I contribuenti, inoltre, hanno la possibilità di versare quanto dovuto in otto rate trimestrali, che possono salire a dodici nel caso in cui l’importo dovesse superare i 20.000 euro.

I codici tributo da utilizzare

In questo contesto leggermente più ampio si inserisce la risoluzione n. 2/25 dell’Agenzia delle Entrate, attraverso la quale sono stati istituiti i seguenti codici tributo che i contribuenti devono utilizzare per procedere con la liquidazione delle imposte di successione:

- 1539 denominato Successioni – Imposta sulle successioni – autoliquidazione.

- 1635 denominato Successioni – Imposta sulle successioni – interessi pagamento rateale.

Nel momento in cui viene compilato il Modello F24, i codici tributo devono essere inseriti all’interno della sezione Erario. Le somme da versare devono essere inserite nella colonna importi a debito versati. Gli altri dati da comunicare sono i seguenti:

- all’interno del campo anno di riferimento deve essere inserito l’anno del decesso utilizzando il formato AAAA;

- il codice fiscale e i dati anagrafici dell’erede devono essere indicati nella sezione Contribuente;

- deve essere valorizzato il campo Codice fiscale del coobbligato, erede, genitore, tutore o curatore fallimentare, inserendo al suo interno il codice fiscale del defunto assieme al codice 08, che dovrà essere inserito all’interno del campo codice identificativo;

- per quanto riguarda il codice tributo 1539, deve essere valorizzato con NNRR il campo rateazione/Regione/Prov./mese rif. (dove al posto di NN deve essere inserito il numero della rata che si sta pagando e al posto di RR deve essere indicato il numero complessivo delle rate. Nel caso in cui si dovesse pagare in un’unica soluzione il campo deve essere valorizzato con 0101).

Nel caso in cui dovessero essere effettuati dei pagamenti rateali, il versamento iniziale non deve essere inferiore al 20% di quanto dovuto. Il primo pagamento deve essere effettuato con le stesse scadenze previste del versamento in un’unica soluzione. In questo caso deve essere valorizzato utilizzando il campo 0101.

Per quanto riguarda i successivi importi da versare è necessario valorizzare il campo appena citato indicando il numero della rata che si sta versando, utilizzando, alla necessità, “01”, “02”, “03” e via discorrendo.

Imposte di successione, altri codici tributo da utilizzare

L’Agenzia delle Entrate ha reso disponibili, inoltre, un’altra serie di codici tributo che devono essere utilizzati in determinati casi. Uno di questi serve per i pagamenti tardivi ed è il seguente: 1549 denominato Successioni – Tardiva presentazione della dichiarazione di successione – Sanzione da ravvedimento – imposta sulle successioni – art. 13 d.lgs. n. 472/1997.

Nel corso della compilazione del Modello F24 il codice tributo deve essere esposto nella sezione Erario e andrà indicato nella colonna importi a debito versati, con le seguenti modalità:

- nel campo anno di riferimento deve essere indicato l’anno del decesso nel formato AAAA;

- Il codice fiscale e i dati anagrafici dell’erede devono essere riportati nei relativi campi della sezione contribuente;

- deve essere valorizzato il campo Codice fiscale del coobbligato, erede, genitore, tutore o curatore fallimentare dove deve essere indicato il codice fiscale del defunto. Nell’apposito campo deve essere indicato il codice identificativo 08.

Aggiornato, inoltre, il seguente codice tributo:

- 1535 denominato Successioni – Sanzione da ravvedimento – imposte e tasse ipotecarie e catastali e imposta sulle successioni – art. 13 d.lgs. n. 472/1997.

Nel caso in cui dovessero essere versati degli interessi a seguito di ravvedimento operoso è necessario utilizzare il seguente codice tributo:

- 1537 denominato Successioni – Interessi da ravvedimento – art. 13, D. Lgs. n. 472/1997.

Dal 1 Gennaio 2025: novità fiscali in materia di successioni, donazioni e trust

Dal 1° gennaio 2025 entreranno in vigore importanti modifiche fiscali per le successioni apertesi da quella data nonché per atti pubblici, atti giudiziari pubblicati o emanati, scritture private autenticate o presentate per la registrazione nonché per gli atti a titolo gratuito.

Le modifiche sono state introdotte dal recente D. Lgs. n. 139 del 18 settembre 2024, (pubblicato nella Gazzetta Ufficiale n. 231 del 2 ottobre 2024) che ha introdotto una serie di modifiche per la razionalizzazione dell’imposta di registro, dell’imposta sulle successioni e donazioni, dell’imposta di bollo e di altri tributi indiretti diversi dall’IVA.

L’intervento rientra nel più ampio piano di riforma fiscale già delineato dalla legge n. 111 del 2023, finalizzato a semplificare il sistema tributario, ridurre gli adempimenti ed eliminare micro-tributi di scarso impatto economico e di allineamento della disciplina alle più recenti sentenze di legittimità.

Le modifiche principali in materia di successioni e donazioni possono riassumersi come segue:

- Revisione del Testo Unico Successioni e Donazioni: il decreto apporta una revisione complessiva del D. Lgs. n. 346/1990, aggiornando necessariamente denominazioni, termini ed accorpando in esso le modalità di determinazione dell’imposta, le aliquote e le franchigie. L’imposta si applicherà non solo a successioni e donazioni, ma anche a trasferimenti gratuiti di beni e diritti, inclusi quelli derivanti da trust e altri vincoli di destinazione.

- Base imponibile e liberalità:

- Esclusione del donatum dal calcolo del relictum ai fini dell’imposta sulle successioni, sia per le aliquote che per le franchigie.

- Esclusione dell’imposta per le liberalità d’uso (art. 770, comma 2 del c.c.) e per le donazioni di modico valore, in conformità agli articoli 742 e 783 del Codice Civile.

- Donazioni remuneratorie rimangono soggette a imposta.

- Trust e aliquote maggiorate: Per i trust, l’imposta viene determinata al momento del conferimento dei beni o dell’ apertura della successione, con aliquote più elevate qualora non sia possibile individuare la categoria di beneficiari, escludendo l’applicazione delle franchigie.

- Trasferimenti d’impresa familiare: Vengono semplificate le disposizioni per facilitare i trasferimenti d’azienda all’interno della famiglia, agevolando la continuità imprenditoriale sempre con esenzione dall’imposta.

- Semplificazione delle dichiarazioni e autoliquidazione:

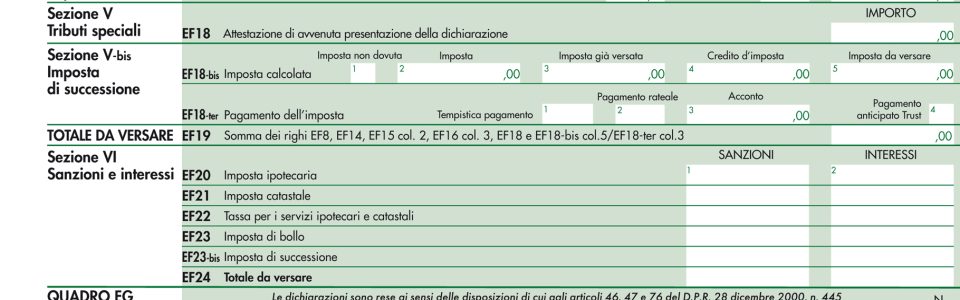

- Dal 01.01.2025, il dichiarante dovrà provvedere anche all’ autoliquidazione dell’imposta di successione (calcolando l’imposta stessa se dovuta) assieme alle altre imposte (ipotecaria, catastale, tassa ipotecaria e bollo) con successivo controllo da parte dell’Agenzia delle Entrate.

- Le dichiarazioni di successione saranno semplificate, presumibilmente tramite l’adozione di una nuova versione del Modello Unico, con invio telematico dello stesso e riduzione dei documenti allegati.

- Le banche e intermediari finanziari possono sbloccare i beni ereditari prima della presentazione della dichiarazione di successione, a favore di eredi unici di età non superiore a 26 anni, per il pagamento delle imposte.

- Modifica degli interessi: Eliminata la misura fissa degli interessi (4,5% per ogni semestre), che verranno ora determinati secondo criteri variabili.

Imposte ipotecarie e catastali:

Per operazioni a favore dello Stato o di altre pubbliche amministrazioni, tali imposte non saranno più dovute. Invece, le volture catastali saranno soggette a tariffe più elevate, i nuovi importi sono riportati negli allegati al Decreto.

Aggiornamento del software DE.A.S. della Geo Network srl

Come di consueto, il software di riferimento per la gestione di ogni pratica successoria: DE.A.S. sarà già aggiornato a tutte le novità fiscali introdotte dal D. Lgs. 139/2024 e dalla legge finanziaria 2025 per garantire che ogni calcolo, liquidazione, invio telematico e la gestione successiva della dichiarazione sia sempre in piena conformità alle ultime disposizioni di legge.

La nuova versione 2025 di DE.A.S. sarà disponibile per il download a partire dal 01.01.2025 con tutte le consuete garanzie di massima affidabilità, facilità d’uso e gestione completa di ogni successiva fase inerente la pratica stessa che hanno reso DE.A.S. il software leader assoluto in Italia utilizzato con soddisfazione da migliaia di CAF, professionisti e contribuenti.

Riforme Imminenti nelle Imposte di Successione, Donazione e Altre Tasse

Dalle ultime notizie apparse sulla stampa, il Governo si appresta a introdurre importanti modifiche alle normative fiscali che interessano le imposte di successione e donazione, l’imposta di bollo, e altri specifici tributi legati ai servizi dell’Agenzia delle Entrate.

Le modifiche sono previste da un decreto legislativo all’esame del Consiglio dei Ministri, la cui bozza è stata anticipata oggi dall’AGI (Agenzia Giornalistica Italia) ed inquadrato nel più ampio processo di riforma fiscale del Paese.

L’art. 10 della bozza di legge delega prevede che il Governo nel procedere alla revisione dell’imposta sulle successioni e donazioni, dell’imposta di bollo e degli altri tributi indiretti diversi dall’Iva, tenga conto:

“di specifici principi e criteri direttivi tesi a: razionalizzare la disciplina dei singoli tributi, anche mediante l’accorpamento o la soppressione di fattispecie imponibili ovvero mediante la revisione della base imponibile o della misura dell’imposta applicabile; prevedere il sistema di autoliquidazione per l’imposta sulle successioni e per l’imposta di registro; semplificare la disciplina dell’imposta di bollo e dei tributi speciali anche in considerazione della dematerializzazione dei documenti e degli atti; applicare un’imposta, eventualmente in misura fissa, sostitutiva dell’imposta di bollo, delle imposte ipotecaria e catastale, dei tributi speciali catastali e delle tasse ipotecarie, per gli atti assoggettati all’imposta di registro e all’imposta sulle successioni e donazioni e per le conseguenti formalità da eseguire presso il catasto e i registri immobiliari;

In sostanza, le novità più importanti previste nella bozza di decreto legislativo in materia successoria riguarderanno:

- una ulteriore semplificazione delle informazioni da indicare nella dichiarazione di successione con conseguente e probabile rimodulazione dell’attuale modello telematico di dichiarazione di successione e di voltura catastale composto, com’è noto, dal Frontespizio e da altri 16 Quadri (dal Quadro EA al Quadro ER);

- presumibile accorpamento delle varie imposte accessorie (Ipotecaria, catastale, bollo, tassa ipotecaria e tributi speciali) in una unica imposta eventualmente stabilita in misura fissa;

- estensione dell’autoliquidazione dell’imposta di successione (se dovuta) direttamente nella dichiarazione di successione con la previsione, tuttavia, del suo pagamento entro i 90 gg. successivi alla data della sua presentazione;

- possibilità per i non residenti in Italia di inviare la dichiarazione di successione tramite raccomandata od altri mezzi che garantiscono la certezza della data di spedizione e non necessariamente per via telematica che resterà la forma richiesta in via principale.

La bozza del decreto prevede inoltre l’introduzione di norme per uniformare il trattamento fiscale delle donazioni, inclusa la possibilità di detrarre le imposte pagate all’estero e conferma la normativa sulle liberalità, con accertamenti delle liberalità indirette solo a seguito di dichiarazioni rese durante controlli fiscali. Le nuove regole di territorialità precisano che, in caso di trust stabiliti da disponenti residenti in Italia, l’imposta dovrà coprire tutti i beni e diritti trasferiti. Per i non residenti, invece, l’imposta si applicherà solo ai beni presenti in Italia. Inoltre, per i trust testamentari, il disponente può optare per il pagamento anticipato del tributo, semplificando così la procedura di trasferimento.

La riforma mira infine a facilitare i passaggi generazionali di aziende o quote societarie attraverso l’esenzione dall’imposta di successione per i trasferimenti effettuati anche tramite trust o patti di famiglia, a condizione che il controllo dei beni trasferiti sia mantenuto per un periodo minimo di cinque anni.

Resta da vedere tuttavia la portata effettiva di queste modifiche ed il loro impatto operativo sul sistema fiscale e sugli adempimenti a carico dei contribuenti che diventeranno più chiari solo con l’approvazione definitiva del decreto e con la pubblicazione dei dettagli attuativi, del nuovo modello di dichiarazione di successione presumibilmente ridotto e delle nuove specifiche tecniche, ognuno dei quali richiederà propri tempi materiali di adozione.

Naturalmente il software DE.A.S. della Geo Network, da sempre standard di riferimento in Italia per la gestione di ogni tipologia di dichiarazione di successione e voltura catastale, sarà aggiornato in tempo reale alle ultime disposizioni di legge ed alle relative specifiche tecniche emanate dall’Agenzia delle Entrate per poter assicurare, come sempre, la stessa facilità d’uso, velocità e correttezza in ogni adempimento connesso alla presentazione di dichiarazioni di successione ed all’ autoliquidazione delle imposte dovute.